而前段时间网络有一篇讲述国内手机供应链从苹果赚了多少价值的文章,这是一个很有趣的问题,殊不知苹果每年在中国又赚取了多少价值?殊不知海外供应链又从国产手机中赚钱了多少价值?光就美日韩三个国家的供应链厂商就从国内手机厂商中赚取了多少价值?而国内手机在美日韩市场又出售了多少部手机?

仅就2017年来看,内存与电容疯狂涨价,国内手机厂商又得多付出多少采购成本?再如2016年高通起诉魅族,迫使华为、OPPO、vivo、小米、金立等绝大部分国内手机品牌不得不与其重新签订专利协议,又从国内手机品牌中赚了多少价值?内存、处理器、射频、面板,又哪一个在智能手机中所占成本不是很高?

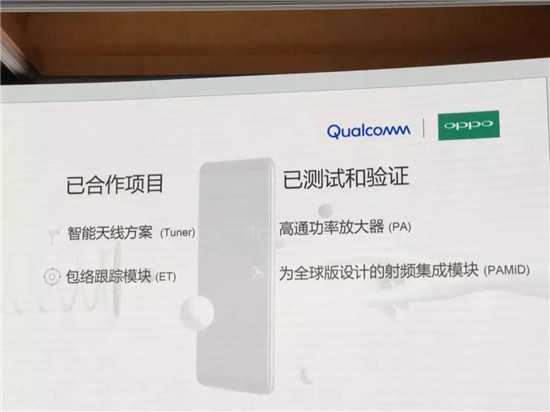

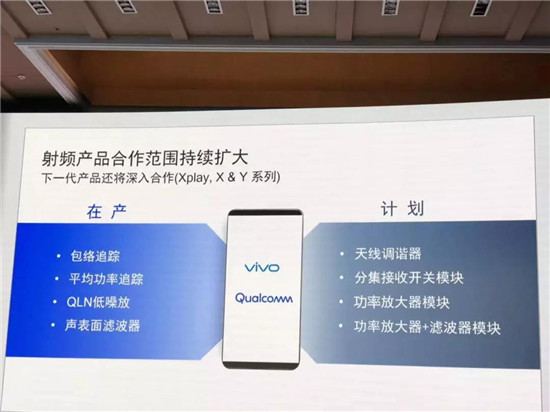

2017年11月,高通与OPPO、vivo、小米签订120亿美元的高额订单(三年内),2018年1月25日,高通再次与OPPO、vivo、小米、联想签订20亿美元的高额订单,主要采购产品为射频前端,并且不在120亿美元的订单内!

5G时代射频前端迎来新增长 滤波器为重中之重

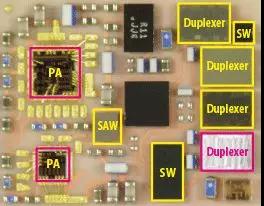

通常而言,射频前端模块由功率放大器(PA)、滤波器、双工器、射频开关、低噪声放大器、接收机/发射机等组成。其中功率放大器以及射频开关属于半导体工艺,而声表面波滤波器(SAW)与体声波滤波器(BAW)属于MEMS工艺滤波器。

其中滤波器负责发射及接收信号的滤波,最大的业务板块,驱动力来自于新型天线对额外滤波的需求,以及多载波聚合(CA)对更多的体声波(BAW)滤波器的需求。功率放大器负责发射通道的射频信号放大,第二大业务板块,预测高端LTE功率放大器市场的增长将被2G和3G市场的萎缩所平衡。

低噪声放大器接收通道中的小信号放大;第二大业务板块,市场规模因新型天线的出现与增长将稳步前行。射频开关接收、发射通道之间的切换;第三大业务板块,市场由天线开关业务驱动而增长。天线调谐器驱动力来自调谐功能被添加到主天线和分集天线中;双工器负责FDD系统双工切换及接收/发送通道的信号滤波;接收机/发射机负责射频信号的变频、信道选择。

据了解,一部4G智能手机中射频前端的成本在8-15美元,包含10颗射频芯片,其中PA 2-3颗,射频开关2-4颗,滤波器颗数在40-100多颗不等!2016年滤波器在射频前端模块中的价值量占比是50%,但是到了2022年,该比例更是有望增长到70%。由此可见,在射频前段模块中,滤波器的价值占比十分高!以苹果iPhone 7为例,手机配置中共有3颗PA 芯片(高、中、低频段),2颗滤波器组,2颗RF开关,2颗PA、滤波器一体化模组,合计成本在30美元以上!

此外还有数据显示,其2016年的市场规模在100亿美元左右,但是到了2022年将突破200亿美元,年复合增长率更是超过了14%。同时,据Mobile Experts和高通预测,射频滤波器市场将由现在的50 亿美金的市场规模增长到2020 年的120-130 亿美金,甚至到2022年成长到150亿-160亿美金。这也可以看出滤波器在射频前端的价值占比!

而随着5G的推进,频段增加需要更多射频元件,射频前端器件的数量增加导致手机内PCB空间紧张,工艺难度提升。此外,因轻薄化趋势、5G天线需要净空保证信号、未来全面屏对于空间的挤占等,未来射频前端中PA、滤波器、双工器、天线开关、LNA等几大模块的高度集成是未来趋势。

村田PAMiD模组

同时,PA芯片的性能直接决定了手机等无线终端的通讯距离、通话质量、信号接收能力、电池续航能力和待机时间,是整个通讯系统芯片组中除基带主芯片之外最重要的组成部分。由于无线通讯协议的复杂化及射频前端芯片设计需求提升,PA设计厂商往往会视系统需求,将多功能器件集成在一个芯片封装中,形成多种功能组合。

随着频段增多及载波聚合的应用,分离式多模多频已无法满足要求,射频模组(PAMiD)渐成主流,也就是说将PA和滤波器封装到一个模组里,这样可以降低频段之间的相互干扰。这要求PA供应商加深同滤波器供应商的合作,因此同时具备PA和滤波器产线厂商具备优势。

终端功率放大器市场总体呈现以Qorvo、Skyworks和Broadcom( Avago)三家IDM公司为主的寡头竞争格局。在移动通信射频前端市场,三家企业合计占据了90%以上的市场份额,毛利率均高于40%,最高可以达到50%,净利率约30%。目前三家企业都完成了PA、Switch、Filter、Duplexer的全产品线布局,积极开发面向未来的先进工艺,并拥有专用的制造厂和封装厂也有利于加快高集成度产品的研发进度。

据高通在此次峰会上信息显示,其中OPPO与高通那个已经在天线方案和包络跟踪模块领域有合作,并且高通的功率放大器和射频集成模块也已经进行测试与验证;vivo与高通在包络跟踪、平均功率追踪、QLN低噪放、声表面滤波器等领域有合作,并计划在天线调谐器、分集接收开关模块、功率放大器模块、功率放大器+滤波器模块展开合作,下一代产品(XPlay、X、Y系列)进行深入合作!

国产射频前端之痛:以SAW滤波器为主且尚未代替进口

通过上述数据我们可以清晰的看到,对于射频前端模块而言,滤波器实乃重地,但是就滤波器市场而言,目前基本上完全为海外市场所霸占,而从射频前端的滤波器来看,主要有SAW滤波器和BAW滤波器两者,前者主要为2G、3G时代所使用,后者为4G、5G时代的主力!随着5G时代的到来,国内滤波器依然还没能达到代替进口的程度,当然,目前麦捷科技与信维通信已经在SAW滤波器市场布局,并有望实现代替进口,尤其是麦捷科技,目前已经实现量产化!

其中声表面波滤波器(SAW)由压电材料和两个IDT组成,IDT由交叉排列的金属电极组成,两个IDT分别完成电信号-声波和声波-电信号的转换。体声波滤波器(BAW)由两个金属电极夹着压电薄膜,声波在压电薄膜里震荡形成驻波。声波从顶部表面反弹至底部,在滤波器内垂直传播形成驻波。

BAW的制造工艺步骤是SAW的10倍,成本更高,因此在高频波段多采用BAW;SAW在低频波段(2Ghz以下)更适宜;SAW滤波器主要适用于2.1Ghz以下频段,BAW滤波器适用于2.1Ghz以上频段。对于SAW滤波器,频率越高IDT电极间距越小,高频波段下间距过小,电流密度太大会导致电迁移和发热;而BAW滤波器由板坯厚度和电极质量决定共振频率,高频波段下压电层厚度约为微米量级,可通过薄膜沉积和微加工技术实现。

就滤波器而言,国内基本上依赖进口,该市场主要由日美等厂商所霸占,滤波器市场因为需要技术积淀和市场空间的原因,竞争格局为寡头局面。SAW滤波器的主要供应商是村田和TDK,两者合计占有60-70%市场份额;BAW 滤波器的主要供应商是Skyworks、博通、Avago 及Qorvo,博通和Qorvo两者占有95%以上市场份额。

从出货量来看,美国厂商Avago、Qorvo、Skyworks和日本厂商TDK、村田、太阳诱电为主要厂商。其中美国厂商多具备提供前端模块解决方案和提供BAW滤波器的能力,日本厂商以SAW滤波器为主。

而日美厂商对于滤波器市场的看重,这点从资本市场就可以看出,早在2016年博通就以370亿美元收购了安华高科,而在今年年初,高通更是联手TDK成立合资公司RF360,早前更有RFMD与TriQuint合并成立Qorvo!但是,通过市场也能够看到一个趋势,日美厂商主要占据高端市场,对于低端市场相对而言有所松懈,这对于国内厂商而言未尝不是一个机会!

此外,手机终端对于便携性的要求不断提高,4G向5G过渡升级的过程中手机内部空间又更加紧张,SAW滤波器将维持小型片式化趋势。由于4G、5G通讯所使用滤波器为体声波滤波器(BAW),与2G、3G使用的表面声波滤波器(SAW)在技术上有相当程度的差异。若供货商无法成功跨进BAW市场,恐将在SAW市场上面临更沉重的价格战压力。

而从国内滤波器厂商来看,主要有麦捷科技以及信维通信,两者在该市场力度都很大,仅在2017年,信维通信1.1亿收购德清华莹19%股权,随后,麦捷科技2.27亿收购金之川67.5%股权。而在此之前,麦捷科技拟募资4.5亿投资SAW滤波器封装项目;其中信维通信与55所合作,而麦捷科技则和26所合作!

据麦捷科技表示,26所是中电科技集团专业做SAW滤波器的研究所,国家将SAW滤波器、FBAR滤波器重点项目放在26所,26所已经在SAW滤波器耕耘几十年。与26所合作是看中了26所在SAW滤波器深厚的功底。除了SAW滤波器的设计、制造,公司在FBAR滤波器上也会继续和26所合作,为之后5G阶段进入更高的频段,建立长期的合作!

此外,为了开发声表面波滤波器,麦捷科技同时开发了重要的配套产品,即声表面波滤波器所用的陶瓷基板,目前配套的陶瓷基板已经批量交付。这样使得滤波器设计周期会缩短很多,很多公司需要和日本的京瓷、NTK配合,基板的设计就至少需要1-2个月,公司3-4周就可以完成基板设计和滤波器的匹配,有了射频陶瓷基板的配合,可以强有力的推动公司SAW滤波器的开发设计速度!而三环集团同样也做射频陶瓷基板,并已对外试产!

早在2016年12月,麦捷科技就完成了定增,据其当时发布公告表示,公司拟发行A股21794871股,发行价格为39.00元/股,募集资金总额为8.50亿元,扣除发行费用后,募集资金净额为8.28亿元,将主要用于三方面:其一,用于基于LTCC基板的终端射频声表滤波器(SAW)封装工艺开发和生产项目,总投资额为4.5亿,拟使用募集资金3.72亿;其二,MPIM小尺寸系列电感生产项目你投资3.4亿,拟使用募集资金2.88亿!

简单说来,麦捷科技拟4.5 亿元投资表面声波滤波器的封装艺开发与生产项目,公司已掌握了终端射频声表滤波器(SAW)产品技术和生产工艺,并开始小批量供货,2017年中旬出货量达到50KK/月,年底目标是1亿颗/月。未来两三年内,麦捷科技将以SAW滤波器为基础和切入点,向更高端的BAW和FBAR滤波器不断迈进。

而在新产品拓展方面,麦捷科技推进SAW滤波器和MPIM一体成型小尺寸电感等新产品项目实施,根据市场需求有序投入生产设备生产,将二三线目标品牌客户逐步导入,由中低端手机客户作为切入点,再步入高端品牌客户,目前新产品主要通过了闻泰、华勤、TCL、小米等品牌客户认证并开始逐步起量。

此外,2017年6月16日,据信维通信公告表示,公司与中国电子科技集团公司第五十五研究所签订框架协议,信维通信将投资五十五所所控股公司德清华莹1.1亿元(五十五所持有德清华莹65.76%股权),并取得德清华莹19%左右的股权,后者为国内最早研制生产声表面波(SAW)滤波器产品企业。

信维通信对德清华莹的全部投资将主要用于扩大手机声表面波滤波器的产能!据了解,目前德清华莹的声表面波滤波器年产能为3.5亿只,增资后的第一期规划预计将提高产能到10亿只!

整体看来,随着5G时代的到来,射频前端市场将保持高速增长,而在这些产业中,滤波器占据整个产业中的价值比例十分大,但从目前来看,国内手机厂商大部分都是通过进口采购,国内厂商暂时尚且没能实现代替进口;尤其是到了5G时代,BAW滤波器将比SAW滤波器更为重要,所以一些海外厂商将重心转移到BAW滤波器,这对于国产滤波器厂商而言,同样也是一种快速实现SAW滤波器国产化的机会!正如麦捷科技一样,在SAW滤波器市场立足以后,进一步向更高端的BAW和FBAR滤波器市场进军!

值得一提的是,村田、高通等目前都已经推出射频模组PAMiD,但就国内厂商生产的SAW滤波器而言,由于芯片太后而无法集成到模块中,尤其是在一些高端智能手机中,未来采用PAMiD的可能性很大,这也折射出国产滤波器发展需要加速!尤其是到了5G时代BAW滤波器将成主流,从整个射频前端行业来看,其市场空间大,但国产企业又能从中分多少羹呢?