《号外财经》汇总披露信息和公开信息发现,在股权结构上,富士康由台资企业、“世界代工大王”鸿海精密间接控股94.223%,是一个货真价实的台资/外资企业。在募投项目方面,富士康8个IPO募投项目的投资额272.532亿元,其中,有关新经济项目的投资额49.7076亿元,占比不足两成,制造业投资额222.8244亿元,超过八成。从原材料采购和客户结构看,其主营业务的性质为机械制造业,代工“气质”未变。同时,富士康近三年综合毛利率略高于10%,净资产收益率连年下滑。

设立不满三年冲关IPO:开启A股国际板?

2015年3月富士康的前身福匠科技成立,2017年3月深圳鸿富锦参股,2017年7月公司整体变更为富士康工业互联网股份有限公司,最后进行了一系列国内国际并购,入股股东总共33家企业。2018年2月1日、11日分别报送两版预披露的招股书,3月8日上会。

富士康的A股IPO之路似乎是预设的,进展神速。

公司成立未满3年即IPO成为特例。在富士康的招股书中是这样表述的:截至本招股说明书出具之日,公司持续经营时间未满三年,公司已就前述情形向有权部门申请豁免。

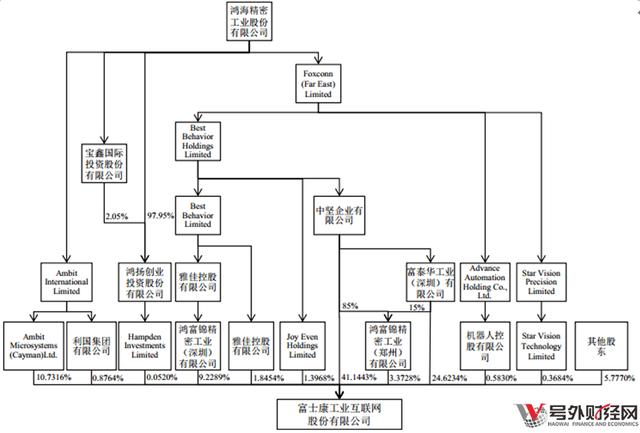

根据招股书披露,从股权结构上看,曾经因员工屡次跳楼而闻名闻名中华大地的富士康,与此时申请IPO的富士康,背后都是台资控制。富士康股权结构图如下:

《号外财经》讯 李万钧

从此图可以看出,富士康的最终实际控制人是鸿海精密,该公司的创始人是郭台铭,也就是我们所熟知的“代工巨头”。坊间传,鸿海与红海同音,鸿海精密既是在“工业红海”中搏杀,这与代工有异曲同工之妙。

鸿海精密通过一系列海外企业和直接持股公司对富士康分散持股,总持股比例达到94.223%,其他股东仅持有5.777%。

这一系列中间的持股公司包括Foxconn(Far East)Limited、宝鑫国际投资股份、雅佳控股有限公司、AdvanceAutomationHolding Co.,Ltd、AmbitInternationalLimited等。直接持股公司中以中坚企业有限公司持股比例最高,为第一大股东,持有富士康41.1443%的股份。其他直接持股公司和持股比例分别为深圳富泰华持有24.6234%、Ambit Cayman持股10.7316%、深圳鸿富锦持股9.2289%、郑州鸿富锦持股3.3728%、雅佳控股持股1.8454%等等。

《号外财经》查询国家企业信息公示网得到的信息显示,深圳富泰华即富泰华工业(深圳)有限公司,股东类型为有限责任公司(台港澳法人独资),法定代表人:刘颖昕,股东只有一个:中坚企业有限公司。

深圳鸿富锦即鸿富锦精密工业(深圳)有限公司,发行人股东类型:有限责任公司(外国法人独资),法定代表人:朱换荣,股东只有一个:雅佳控股有限公司。

鸿富锦精密电子(郑州)有限公司,类型:有限责任公司(台港澳与境内合资),法定代表人:薛波,股东2个:富泰华工业(深圳)有限公司、中坚企业有限公司。

由此看来,富士康属于彻头彻尾的“台资企业”。

富士康前身福匠科技成立时,是以外资企业设立的。根据公告,2015 年 2 月 9 日深圳市经济贸易和信息化委员会下发《关于设立外资企业福匠科技(深圳)有限公司的通知》(深经贸信息资字[2015]104 号),机器人(300024,股吧)控股作为唯一股东出资,投资总额为 4,500 万美元,注册资本为 1,500 万美元。

不过,富士康一直在主动往内资企业性质“靠拢”。该公司招股书显示,2017 年第一次增加注册资本并变更为中外合资企业。2017 年 3 月 25 日,福匠科技作出董事会决议,同意深圳鸿富锦向福匠科技出资500 万美元等值人民币,出资占比25%。

然而,根据以上国家企业信息公示网信息,深圳鸿富锦的企业性质属于“外国法人独资”。

主营业务:代工“气质”不变,综合毛利率略高于10%

富士康披露,该公司是全球领先的通信网络设备、云服务设备、精密工具及工业机器人专业设计制造服务商,致力于构造“先进制造+工业互联网”新生态。

不过,从公司成本和客户来看,仍然是代工厂的节奏,只不过增加了智能制造概念。

根据披露,富士康生产所需的主要原材料为印制电路板(PCB)、零组件、集成电路板(IC)、玻璃、金属材料、塑料等。报告期内,该等主要原材料采购额占发行人主营业务成本的比例均超过 90%,原材料价格的波动将直接影响发行人的毛利率水平。

从客户结构看,该公司主要客户(按字母排序)包括 Amazon、 Apple、 ARRIS、 Cisco、 Dell、HPE、华为、联想、 NetApp、 Nokia、 nVidia 等,皆为全球知名电子行业品牌公司。

从营收、利润和盈利能力看,各项指标与普通的制造业企业或代工厂接近,与新经济公司不搭界。

报告期内,富士康实现营业收入分别为 27,279,999 万元、 27,271,265 万元及35,454,385 万元,其中 2016 年营业收入较 2015 年微降 0.03%,2017 年营业收入较 2016年增长 30.01%;实现归属于母公司股东的净利润分别为 1,435,034 万元、 1,436,570 万元和 1,586,761 万元,其中 2016 年归属于母公司股东的净利润较 2015 年增长 0.11%,2017 年归属于母公司股东的净利润较 2016 年增长 10.45%。

毛利率平淡。报告期内,富士康的综合毛利率保持相对稳定, 2015 年度、 2016 年度及 2017 年度的综合毛利率分别为 10.50%、 10.65%和 10.14%。

此外,富士康的净资产收益率在持续下降。报告期内,富士康的加权平均净资产收益率(扣除非经常性损益后)分别为26.93%、 20.56%和 18.97%。

IPO募投项目中新经济投资额仅占18.24%

根据披露,富士康本次IPO募集资金在扣除发行费用后拟主要聚焦于工业互联网平台构建、云计算及高效能运算平台、高效运算数据中心、通信网络及云服务设备、 5G 及物联网互联互通解决方案、智能制造新技术研发应用、智能制造产业升级、智能制造产能扩建八个部分进行投资。

据《号外财经》统计,富士康以上8个募投项目的总投资额为272.532亿元,其中,新经济投资额49.7076亿元,不足两成,制造业投资额222.8244亿元,超过八成。

具体来看,制造业方面的设备制造、扩产扩建类型的项目的投资额222.8244亿元,占比81.76%。包括通信网络及云服务设备项目投资额49.6793亿元,智能制造新技术研发应用(高端手机精密机构件智能制造扩建及无人工厂扩建)项目投资额51.0769亿元,智能制造产业升级项目投资额8.6622亿元,智能制造产能扩建项目投资额35.4462亿元。

涉及到工业互联网、云计算等新经济的投资额为49.7076亿元,占比18.24%。包括工业互联网项目投资额21.1678亿元,云计算及高效能运算平台投资额10.0538亿元,高效运算数据中心项目投资额12.1572亿元,5G及物联网互联互通解决方案研发项目总投资额6.3288亿元。

(四)通信网络及云服务设备。