合力泰迎来业绩最惨烈的一年。

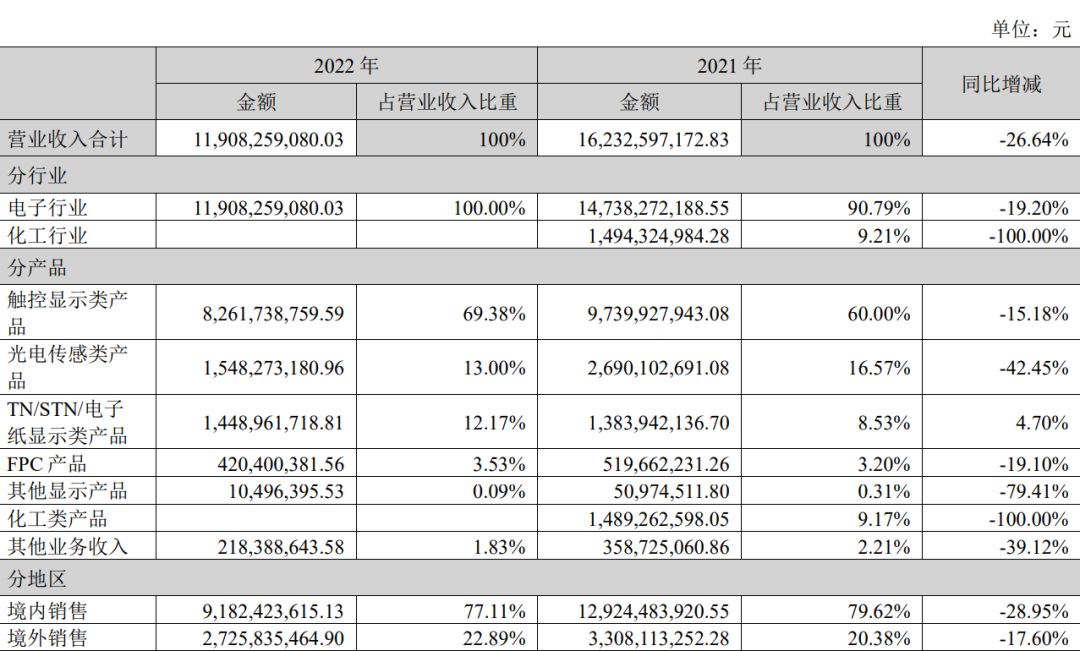

其发布2022年业绩报告显示,报告期公司营业收入119.08亿元,较上年同期减少26.64%;归属于股东的净利润-34.66亿元,较上年同期减少4615%;经营性现金流净额53822.71万元,较上年同期减少61.08%。

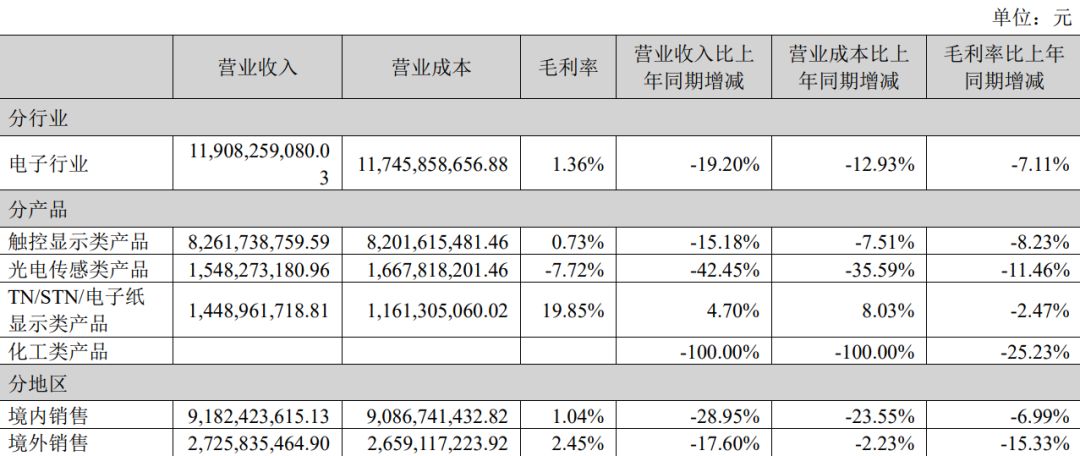

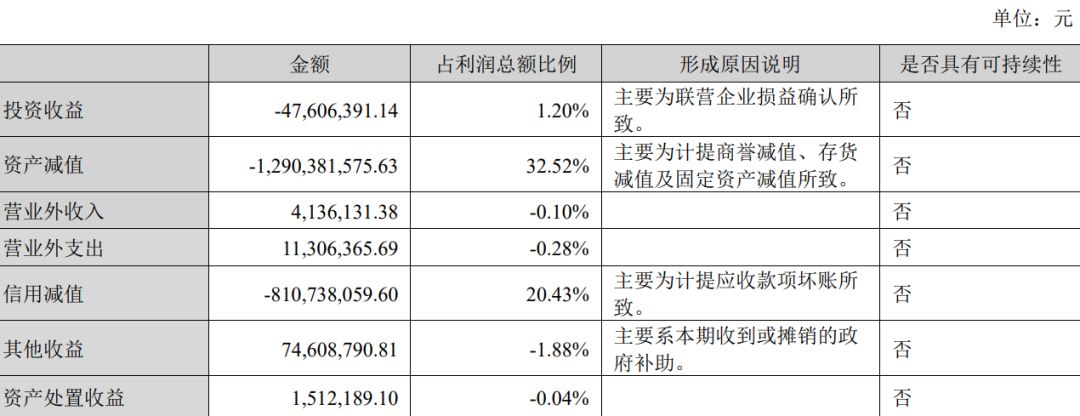

亏损占了全年收入的29%,除了占收入比重约12%的传统TN\STN黑白显示业务在盈利之外,主营的TFT触控显示模组毛利率仅为0.73%,肯定是不赚钱,光电传感摄像头的毛利率则为-7.72%。另外就是合计高达21亿的资产与信用减值,公司对应收款项、存货、固定资产、商誉等分别计提减值准备8.11亿元、9.95亿元、0.46亿元、2.50亿元。数据显示截至2022年底,公司累计计提的减值达57.63亿元。

从季度业绩看,公司每个季度都在亏损,其中以四季度为甚。去年一、二、三、四季度,公司实现的营业收入分别为34.09亿元、28.37亿元、27.97亿元、28.65亿元,同比下降9.61%、24.98%、32.69%、36.66%。对应的净利润为-1.99亿元、-6.99亿元、-6.20亿元、-19.48亿元,连续四个季度亏损。

类似的情形,合力泰在2020年也出现过。2020年合力泰实现营业收入为171.53亿元,同比下降7.93%,净利润、扣非净利润分别为亏损31.19亿元、33.31亿元,同比下降401.88%、627.85%。当时公司解释称,公司主要原料TFT玻璃,IC等成本进一步上升,增加了产品生产成本,大幅度降低了公司毛利率。另外,商誉减值、存货跌价等,对净利润影响较大,当年合力泰也曾计提的资产减值准备为28.84亿元。

同时陷入财务困境的合力泰还发布了两则公告筹钱,从福建省电子信息集团借融资金合计约80亿来保障正常运营。一是为满足业务开展及日常经营需要,拟向控股股东福建省电子信息集团借款,任意时点借款本金最高余额不超过50亿元人民币,在上述额度内公司可以滚动借款,单笔借款金额及期限根据公司经营资金需求确定。

为进一步盘活存量资产,拓宽融资渠道,调整优化融资结构,以满足日常经营资金需求,合力泰及下属控股公司拟将部分生产线设备及其他固定资产与中方国际融资租赁(深圳)有限公司(以下简称“中方租赁”)开展融资租赁交易,额度不超过30亿元人民币。中方租赁为公司控股股东福建省电子信息(集团)有限责任公司(以下简称“福建省电子信息集团”)的控股二级子公司。

此前福建省电子信息集团正在筹划股权转让事项,具体方案拟包括股权转让等方式,筹划向深圳慧舍科技合伙企业(有限合伙)转让合力泰21.13%的股权,目前第一大股东福建省电子信息集团持股比例为21.13%。第二大股东比亚迪(002594)股份有限公司持股占比11.11%。而深圳慧舍则是原来把股份和控制权转让给福建省电子信息集团的文开福之女文璟刚成立的企业。

合力泰创立于2003年,后来借壳上市进入资本市场,是集研发、生产、销售为一体的智能硬件方案商和制造商,处于电子行业中游。上游主要为面板、芯片等原材料,下游应用广阔,覆盖消费电子、智能穿戴、智能零售、智能汽车及智能工控等诸多智能终端领域。

凭借中国智能手机制造业大爆发和“缺芯少屏”行业周期的机遇,合力泰借壳上市后业绩成倍增长,并且通过收购整合行业产能,成为了公开市场上主要的触控显示模组加工厂商,并且还曾一度想进入上游面板制造行业。

然而行业周期转换与技术升级的淘汰赛之下,合力泰的好运迅速用光。

首先是主要市场客户智能手机转向全面屏过程中,全面由外挂式电容屏转向内嵌式电容屏,合力泰原本在外挂式电容屏的价格战中就失血严重,再遇上外挂式电容屏从高端产品消失,只能挤入低端市场的量价齐跌局面,以及大量的库存与售后损失等,让合力泰的资产质量快速下降。

然而显示触控模组带来的产品单价以十多倍甚至数十倍增长,迅速让合力泰资金流膨胀后的虚假繁荣,掩盖了后面的这些财务危机。加上疫情影响,全球经济整体下滑大趁势下,接手合力泰的福建省电子信息集团只能眼看着巨额的应收账款回转为售后库存,并迅速贬值成呆滞存货,当资产泡沫一次又一次的破灭后,合力泰的财务数据变得越来越难看。

当智能手机显示技术慢慢升级到AMOLED后,多数后段的触控显示加工业务会重新回到面板厂自己来完成,公开市场的触控显示模组代工空间将进一步萎缩。对于触控显示模组加工企业来讲,寻找下一个类似智能手机的行业风口,成了现阶段能否生存下去的主要动力。

合力泰表示,行业未来发展前景方面仍然是消费电子行业市场空间巨大,下游智能终端应用渗透率持续提高;智能汽车领域高速发展,未来增长空间广阔;把握物联网产业机遇,助力显示终端智能化。未来公司将狠抓管理改善和经营提升,全方位提高综合竞争力,实现从“高速规模增长”向“高质量多元发展”的转变。虽然面临外部环境持续承压,公司显示模组凭借成熟的供应链体系、稳定的性能等优势,正在向车载显示、彩色电子纸、智能零售、工业控制、医疗器械等新兴领域渗透。

一方面公司潜心布局电子纸市场,电子纸显示模组(EPD)的应用场景从最开始单一的电子价签,发展到现在的电子纸阅读器、手写本、新零售电子价签等三大重点领域。另一方面,随着新能源汽车爆发式增长态势,加快拓展在新能源车载显示屏市场的发展空间。三是积极挖掘潜力市场需求,拓展下游非手机消费市场的细分领域的优质客户,助力业务多元增长,消弭下游智能手机消费市场周期波动影响带来的冲击。

看来除了面板企业还在布局显示模组加工产能,而其它多数上市企业都陆续放弃触控显示模组加工业务之际,合力泰在转让完成之前,仍然得到了福建省电子信息集团近80亿元的融资资金来保证企业运营,说明目前合力泰的关联各方仍然十分看好其现有业务的未来。

然后从前三年的业绩表现来看,2020年至2022年三年间合力泰的扣非净利润合计亏损高达77.45亿元,主营业务触控显示类产品毛利率极低的行情下,合力泰想要翻身难度之大可想而知。