以传统的一线到六线城市划分体系来看,一二三线城市趋于饱和,市场容量几近触顶;四线到六线城市在2016年底刚刚经历过大范围的换机,短期内难有大幅增长。这意味着厂商与各个市场参与者对于各区域各城市市场的发展,需要新思路新方法。

IDC中国“CityDynamic城市新动力”这一全新的城市类型划分体系,将中国的城市划分成为更加具体的八个类别。在其方法论中,不仅考察城市经济与人口总量,还更加注重考察城市的——实际经济活力、人员构成,产业结构情况等综合指标。根据这一城市类别体系来考察中国手机市场,不同类型城市现已呈现出不同的发展趋势。IDC发现独特类型的城市仍然有较强的发展机会与潜能。(CityDynamic城市新动力:请参考《新动力 新活力 2018中国城市消费IT产品IDC趋势解读》)

IDC研究发现,领先枢纽型、年轻成长型和薄弱开发型这三类城市仍有较好的市场资源及发展潜力,有望成为增长重点。而行业带动型和变革探索型面临手机需求平稳、应用场景较为局限的情况,市场挑战较大。

领先枢纽型城市将成为年轻品牌升级和新零售探索的最佳试验田

领军核心型和领先枢纽型城市包含了北上广深以及部分发展较好的省会和重点城市,是发展历史最久、发展模式最为成熟的两类城市。首先,当地消费者购买行为的特征是品牌意识较强,乐于体验中高端产品,关注市场上新兴的产品和技术,手机产品的换机周期短。其次,在手机营销渠道模式方面,这类型的城市渠道结构更加多元化,不仅局限于传统的线上、线下渠道,对新模式的接受度也比较高,例如体验型营销模式。

伴随着“新零售”热潮,厂商们正加紧推进线上线下渠道融合发展,以乐语Brookstone、小米之家、京东之家等为代表的新零售门店纷纷在领军核心型城市试水,并向领先枢纽型城市扩张。在开放市场竞争日益激烈的今天,还有更多的零售商、运营商、包括厂商都在寻求新零售转型,探索适合自身的发展模式。综合考虑运营成本和目标受众,领先枢纽型城市无疑是一块恰当的试验田。

年轻成长型城市可发掘更多的消费潜力和多元化的发展前景

虽然发展程度不同,但多元发达型城市和年轻成长型城市有一个共同点:流动人口多、消费潜力大、线上市场活跃。多元发达型城市通常产业类别多样,经济发展好,消费者普遍收入和消费能力都比较高;而年轻成长型城市普遍高校密集、学生群体众多,手机市场的一个明显特点是均价不高,但出货量大,尤其是每年的寒暑假开学前期都会有明显的销量增长。

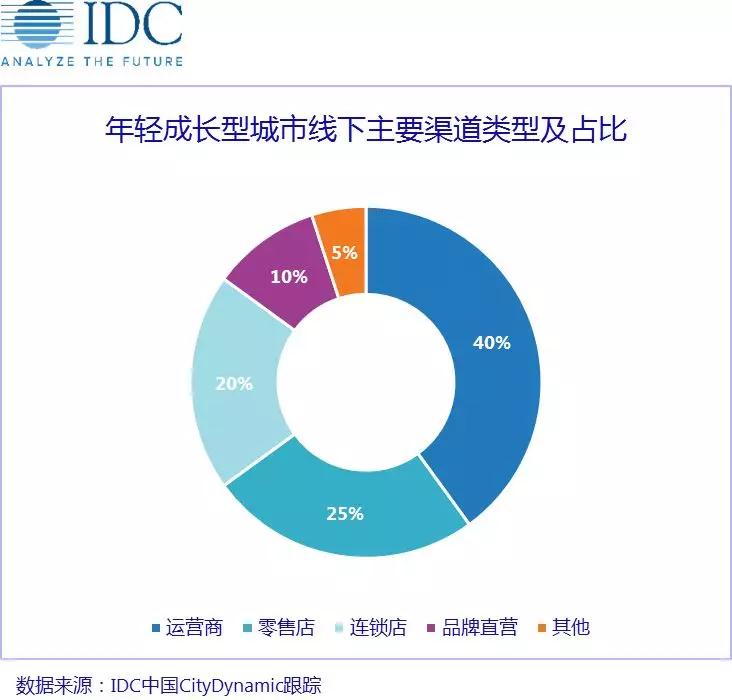

相较来说,年轻成长型城市的流动性更大,有稳定的新人口输入,发展前景更为积极。从渠道端来看其运营商通路占比较大,是线下渠道的主力,主要由于对大多用户尤其是学生群体来说捆绑套餐更为合适(如校园卡等优惠力度很大)。年轻成长型城市在未来几年有比较坚实的发展基础与增长势能,因此厂商在这类城市投放产品时应该更多地考虑产品的设计感和性价比,在运营商通路搭配不同档位套餐,满足年轻群体多元化的消费需求。

行业带动型与变革探索型城市现有市场高度饱和,短期内难有明显增长

这两类城市的共同点是靠支柱行业带动经济发展,不同的是行业带动型城市的核心产业仍然占据重要地位,而变革探索型城市原有的支柱产业已呈现衰退态势,城市本身在寻求转型升级。如西北地区陕甘宁的部分城市,原本靠煤矿、冶金等实现经济增长,近年来也逐渐将重点转移到发展旅游业和食品特产等领域。

虽然发展阶段不同,但这两类城市都面临手机产品需求平稳,核心产业及延伸产业应用场景较为局限的情况。当地手机市场的渠道以地方性寡头为主,零售门店遍布市县中心区域,有很强的话语权。此外品牌集中度也很高,扎根较早的厂商在这些城市的投入力度大,相应的用户认知度也高。而后入者由于前期沉淀不足,如果想在这两类市场崭露头角则需投入大量的人力物力资源,寻找与区域连锁商或运营商合作的机会点,从而提高自身品牌认知度和产品接受度。

薄弱开发型城市仍处于积累期,有大量低端机升级需求

活跃发展型和薄弱开发型是高低分明的两类城市。两者经济活跃度呈现出巨大差异,但都需要更为积极的策略激活市场,推动增长。

活跃发展型城市的企业类型多样,经济活跃,对中高端产品有长期需求,但正是由于发展较为成熟,在手机市场没有大型变革的时期,活跃发展型城市的机会也比较有限,需要厂商根据当地消费特点,发现新需求,推动增长。

而薄弱开发型城市往往发展相对落后,电商销量占比低,对传统渠道依赖大,消费者受到地域环境以及信息接收的局限,对户外等广告形式的接受度高。比如布局较早的OPPO、vivo在这些市场渗透很深,广告宣传无孔不入,遍及商场、公交站牌、路标等大街小巷,通过不断的视觉呈现及口碑传播,形成了稳固的经营模式和强烈的品牌效应。华为、小米等也在逐渐向这个市场下沉,自2016年开始积极扩张品牌专卖店。

薄弱开发型城市目前仍处于前期积累期和品牌重洗期,市场的稳步增长可能在2~3年之后有所体现。厂商在这类城市的投入可谓机遇与风险并存,既要把握好投放的规模和力度,也要因地制宜,投入符合当地消费习惯的价位段产品,最大限度发掘低端机的换机需求,推动线上与线下相结合。

.jpg)

IDC中国手机高级分析师景溪认为:“中国特殊的地域性决定了不同城市类别有着巨大差异,相当一部分城市还有发展潜力与增长机会。亟待升级的年轻品牌和寻求新零售转型的厂商应最大化的投放在适宜发展新兴产品、技术及零售模式的领先枢纽型城市;年轻人口聚集的年轻成长型城市则需要恰当引导,调动当地消费者对新产品、新潮流的兴趣进而发掘更多的消费潜力;对于仍有大量低端机用户的薄弱开发型城市,由于用户对智能机品牌认知尚不完善,厂商要抓住机遇盘活当地换机市场;此外在机会相对较少的变革探索型城市平衡资源配置,尽量找到与当地支柱行业和典型消费者相关的应用场景。厂商应把握各类别城市的特征及机会点,因城施策,有的放矢,实现资源的最大化利用。”