大而不强是当前手机供应链最为真实的写照,与国内手机终端一样,供应链端在过去的十多年中走的十分艰酸!尽管如此,所幸的是国内供应链在市场的推动下已经变大,不幸的是,却只是大而不强!尤其是对技术要求比较高的领域,导致国内企业在行业主要盘踞在低端市场!

与此同时,从市场我们也可以看到,随着国内手机产业链的快速发展,显然可见的是,一些海外企业正快速丧失在国内市场的优势!更让人无奈的是,在如此利好情况下,一些原本无法顺利进入国内市场、且国内已经有部分企业在从事的领域,已经遭遇海外企业窥视!合资或投资,似乎成为海外企业“翻墙”的重要渠道!

本文链接:http://www.shoujibao.cn/news/show-htm-itemid-22506.html

三星Note7爆炸ATL获追加订单 不料痛失Note8订单

早在2016年8月底三星发布Note7发生爆炸事故,当时Note7锂电池电芯主要由两家公司提供,一家是三星SDI,一家是TDK旗下东莞新能源科技有限公司(简称“ATL”),其中SDI占据了70%的订单,ATL占据了30%的订单,爆炸的Galaxy Note7电池都是采用SDI。

而ATL当时不仅仅为三星提供锂电池电芯,同时也是苹果锂电池电芯主要供应商!通常而言,在手机市场,电芯厂商一般不会做BMS和PACK,主要原因其实在于利润低,电芯价格高、自动化程度也高,促使其利润也十分高,但是BMS和PACK相对而言类似于组装,价格偏低利润也低,所以日本电芯厂商一般都是把PACK外包出去。目前手机锂电池市场的电芯供应商主要是ATL、LG和松下!

近来,据市场消息称,三星已经放弃使用中国长期合作伙伴ATL(新能源科技)所生产的电池,双方的合作超过10年。据了解,Note 8将搭配一块3300mAh容量的地电池,其中80%由SDI生产,剩下的20%由日本零部件制造商村田制作所生产。而放弃ATL的主要原因在于,三星在Note 7之后加强了电池质量管控,迫使ATL不得不购入更多的检测设备。

当然,对于ATL而言,失去Note8的订单或许并不会对其造成很大的影响,因为ATL在当前的电芯市场具备绝对的话语权,其在市场的份额超过一半,苹果更是其第一大供应商,此外,国内华为、OPPO、小米等也是!此外,去年Note7爆炸之前,ATL为其供货比例也只有30%,而此次村田所获得的Note8订单也只有20%,由此可见,对于Note系列锂电池的电芯,基本上都是由SDI提供!即便ATL获得了订单量也不会很大。

以OPPO为例,促使OPPO去年出货量大增的OPPO R9的电芯就是采用ATL的,华为的Mate系列也有很大一部分采用ATL电芯,此外华为P9也是采用ATL的,小米同样一部分是采用ATL的,另一部分是采用三星SDI的,小米4则是采用ATL和索尼的,而vivo的x6同样也采购了ATL的电芯,从这方面也可以看出ATL在智能手机电池市场的实力。

携手国产手机品牌 欣旺达成功反超德赛电池

作为PACK厂商,德赛电池和欣旺达是国内两家消费类锂电池典范,两者均为苹果供应商,不同的是,苹果订单在德赛电池中所占的比列高达60%,因此德赛电池的业绩往往受到苹果很大的影响,欣旺达虽然也是苹果的供应商,但是其受苹果的影响较小。

从两者发展历史来看,在2015年的时候,不光在德赛电池营收中苹果所占份额很高,其实在欣旺达营收中苹果所占份额也很高,2015年上半年苹果在欣旺达营收中所占比例近30%,全年所占比例近25%,但是到了2016,苹果这一客户在欣旺达所占比例下降到了不到14%。

欣旺达2011年切入苹果供应链,当时在苹果iPone3、iPad电池供应中的占比高达20%,欣旺达得以迅猛发展,2011年总营收同比增长71.29%,净利同比增长59.75%。但其在2012年遭遇滑铁卢,因未能获得iPhone4的供货权,2012年业绩骤降,2013年也业绩平平;直到2014年,欣旺达再度切入苹果供应链,得益于iPhone6的热销,同年营收、净利分别同比增长94.21%、107.29%。

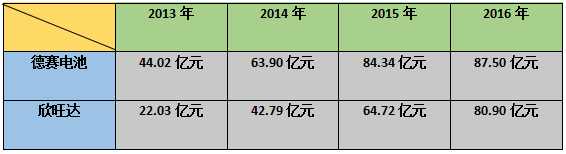

对比一下两者近些年来的营收增长,可以清晰的看出,两者的营收一直都处于增长状态,只不过欣旺达的增长速度要超过德赛电池!欣旺达2016年营收一举突破80亿元大关,同比增长25.01%,而德赛电池2016年的营收为87.5亿元,与2015年的84.34亿元相比同比增长了3.40%。

而在2014年的时候,德赛电池的营收为63.90亿元,与2013年的44.02亿元相比同比增长了45.14%,当时欣旺达的营收为42.79亿元,与2013年的22.03亿元相比同比增长了94.21%。换而言之,在过去的三年中(2014年-2016年),欣旺达每年营收同比增长分别为:94.21%、51.23%、25.01%,而德赛电池每年营收增长为45.14%、32.00%、3.40%。

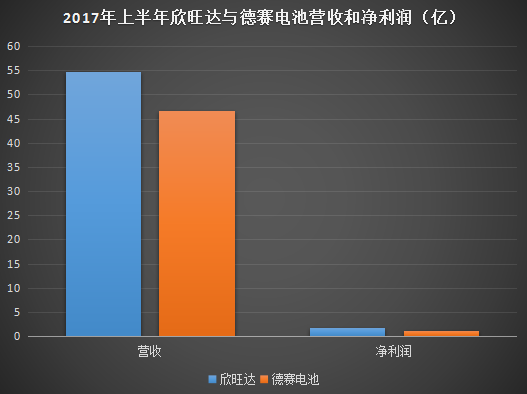

日前,据两者公布的2017年上半年年报显示,无论是在营收还是在净利润方面,欣旺达成功反超了德赛电池!

据欣旺达半年报显示,2017年上半年公司实现营业总收入54.70亿元,同比增长77.35%;实现归属母公司净利润1.82亿元,同比增长23.78%。对于今年上半年取得如此好的成绩,欣旺达做出如下解释:

报告期内,公司传统核心业务稳步发展,手机数码类锂离子电池模组保持了稳定增长。公司已成为华为、vivo、OPPO、小米、摩托罗拉、联想、金立、魅族等国内一线手机厂商的主要供应商,并积极加大研发力度,加强品质管理,设计应用快充等新技术方案于多款品牌旗舰手机,提高单位产品的附加值。

目前公司已成为华为、vivo、OPPO、小米、摩托罗拉、联想、金立、魅族等国内一线手机厂商的主要供应商,并积极加大研发力度,加强品质管理,设计应用快充等新技术方案于多款品牌旗舰手机,提高单位产品的附加值。

同时公司与国际化大客户产品合作良好,海外市场的开拓也得到进一步加强。笔记本电脑方面,随着笔记本电脑由传统的18650电池向锂聚合物电池转换,为公司笔记本电脑类锂电池模组业务的快速增长奠定基础。公司在笔记本电脑锂电池方面的技术储备、品质管控、供应链资源、自动化产线等核心竞争力也已得到联想、微软等国内外优质客户的认可,为公司业绩持续增长提供重要保证。

而据德赛电池公告表示,上半年公司实现营业收入46.68亿元,同比增长55.43%;实现归属于上市公司股东的净利润1.14亿元,同比增长57.74%。通过上述数据对比可以看出,欣旺达无论是营收还是净利润,都已经超过了德赛电池不少。

对于今年上半年的业绩增长,德赛电池则表示,报告期内,主要受益于国内智能手机电池封装业务市场份额的提升,以及公司主营业务良好增长态势的继续保持,是公司实现业绩增长的主要原因。正如前文所言,此前德赛电池的手机客户主要是苹果,而欣旺达的手机客户主要是国内手机厂商,截至目前,两者的差异已经显而易见!

值得一提的是,欣旺达在其他消费类电子市场也展开了布局,如VR&穿戴设备、无人机、电子笔、机器人等,这也为其今后的业绩持续增长培育了新的利润增长点。据其表示,公司具备为客户提供集声学、光学、无线通讯等多种技术为一体的产品的能力,可以为客户提供声光电整体解决方案,拥有国内一流的光学实验室,专业检测设备及专用无尘组装车间,积极向ODM/OJM整体解决方案服务方向发展。

目前,无人机业务方面公司已与大疆、零度等展开深度合作,全面实现电池、充电器、充电管家、云台等配套周边及整机制造业务的开展,通过与核心客户的深入、全供应链配合累积核心技术,为公司进一步深入全产业链客户的多领域合作提供坚实基础。此外智能家居(包括扫地机、智能插座、温湿度感应器等)、电子笔、机器人等产品已实现量产。

在最为重要的动力电池市场,欣旺达表示已经制定了动力电池业务战略规划。到目前为止,动力电芯研究院开发的高能量动力电芯能量密度达到210Wh/kg,循环寿命超过2,000次;高功率动力电芯功率密度超过4,500W/kg,循环寿命超过5,000次,研发成果达到业内先进水平。

其动力电池的业务实力和发展潜力已得到国内外多家知名新能源车企的高度认同,动力电池业务得到快速拓展,与吉利汽车、广州汽车、东风柳汽、东风雷诺、北汽福田、小鹏汽车以及德尔福、博世等核心客户均开展了业务合作,在多个新车型上与客户建立电池系统的联合同步开发机制,汽车电池业务得到稳定持续增长。

对此欣旺达与德赛电池,可以明显的发展两者客户的差异化以及成长的速度,欣旺达早期在搭载苹果这艘巨舰并不顺利的情况下,进一步选择了国内手机品牌,而德赛电池也一直是苹果最大的电池供应商,与苹果很多其他供应商一样,德赛电池的营收与苹果的营收息息相关。但是在过去的两年中,国内手机厂商取得了快速的发展,截至目前,国内市场前五名手机厂商已经被国内厂商占据了4名,而苹果能维持第五名多长时间依然是个未知数!当然,对于欣旺达与德赛电池两者之间的竞争,或许更多的取决于两者今后在动力电池市场的博弈!