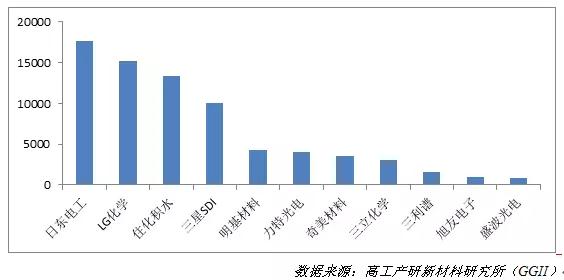

按照产能高低排列,如今全球偏光片厂商可分为三个阵营:第一阵营包括日东电工、LG化学、住友化学、三星SDI等产能在10000万平方米以上;第二阵营包括明基材料、力特光电、奇美材料等产能在3000-5000万平方米;第三阵营包括三利谱、旭友电子、盛波光电等产能在2000万平方米左右。

图表 1 全球主要偏光片厂商现有产能(万平方米)

备注:住化积水株式会社系2016年3月10日由住友化学、积水化学、INCJ合并成立

二、2015年至今中国偏光片市场新增投资及规划规模将超过130亿元,全球领先

随着液晶面板产能向中国大陆转移,2015年至今,中国境内偏光片投资不断。新增投资主要呈现以下几个特点:

1、从资本类型来看,外企、中资企业、合资企业三足鼎立。外资企业3家,新增及计划投资规模合计31.6亿元人民币,占比23.13%;中国大陆企业4家,新增及计划投资规模合计63亿元,占比46.12%;中外及中台合资企业2家,新增及计划投资规模合计42亿元,占比30.75%。

2、从地理位置分布来看,新增投资多数位于江苏。三星SDI、LG化学、旭友电子3家在江苏新增产能7800万平方米,占比32.94%;三利谱在合肥新增产能5600万平方米,占比23.65%;其后依次是无锡、泰和、深圳、昆山。

3、从产品规格来看,新增投资幅宽趋大。分析主流偏光片厂商的新增投资不难发现,新增投资的偏光片幅宽都在1300mm以上,目前三星SDI、LG化学等技术优势企业幅宽甚至达到了2300mm。幅宽普遍增大,主要是来自于下游面板商显示面板大尺寸产线的需求推动。

4、从规划产能来看,新增投资单线规划产能都在1000万平方米/年左右。一方面,下游液晶面板的持续需求对偏光片厂商扩产提供了动力;另一方面,规模化的生产有利于形成边际效益进而降低成本,从而提高企业市场竞争力及利润水平。

图表 2 2015年至今中国境内偏光片新增投资及规划

三、近3年中国偏光片市场新进入企业以合资及收购为主

2015年至今,新进入中国偏光片市场的企业有旭友电子、奇美材料、锦江集团等企业,主要以合资、收购股权等形式进入中国偏光片市场。

旭友电子为东旭光电与住友化学、韩国东友精细化学、拓米国际合资成立的公司。东旭光电为行业新进入者,原主营业务为“平板显示玻璃基板及其装备的研发、生产与销售,电真空玻璃器件及其配套电子元器件的生产与销售,建筑安装工程、蓝宝石业务等,主要产品和服务为TFT-LCD玻璃基板、玻璃基板成套装备、A型架、溢流砖、建筑安装工程服务、蓝宝石材料等”。

昆山奇美为奇美材料与昆山开发区国投控股有限公司、昆山经济技术开发区工业发展有限公司合资成立,后因公司运营发展需要,后两者将股份转让给杭州锦江集团有限公司及浙江任远进出口有限公司。除奇美材料外,以上企业均为行业新进入者。

此外,2016年12月锦江集团出资13.52亿元现金认购盛波光电40%股权,2017年5月,锦江集团总投资20亿偏光片项目落户西安高新区,锦江集团偏光片行业投资进一步扩大。

四、未来几年中国仍是全球最大的偏光片投资市场,仍将有新进入者

近年来日、韩液晶面板市场逐渐饱和,全球液晶面板新增产能主要来自中国大陆。然而中国大陆偏光片产能与液晶面板行业的发展很不匹配。目前中国大陆偏光片产能不能满足需求,需要大量依赖进口。受国际偏光片供需格局变化,围绕下游产业建厂能有效降低运输成本,国家政策对偏光片行业持续扶持等因素影响,高工产研新材料研究所(GGII)预计,未来中国市场偏光片投资将继续增长,且有以下几个特点:

1、新进入企业主要会采用股权收购或合作出资等方式进入,因偏光片技术壁垒较高,自主研发的周期长。

2、投资区域将集中在长三角、珠三角等液晶面板生产较为集中的地方。

3、部分新进入者将围绕偏光片产业进行投资,如原材料TAC和PVA。