背景二:奥瑞德,主营业务为蓝宝石晶体材料、蓝宝石晶体生长专用装备及蓝宝石制品的研发、生产和销售;硬脆材料精密加工专用设备的研发、设计、生产和销售;3D玻璃热弯机研发、生产和销售。2015年奥瑞德对西南药业借壳上市!

奥瑞德:71.85亿收购合肥瑞成 装下原NXP RF部门Ampleon集团

早在11月17日,奥瑞德曾发布公告,称因上市公司控股股东拟向标的公司(合肥瑞成)原有股东购买一部分标的公司股权尚未完成,且重组标的的核心资产位于境外,持股结构较为复杂,涉及的利益主体较多,导致重组涉及的商业谈判工作较为繁重。因此未能在规定期限内与交易对方签署完毕相关交易协议并披露重组预案,经审慎考虑,公司决定终止筹划本次重大资产重组事项。

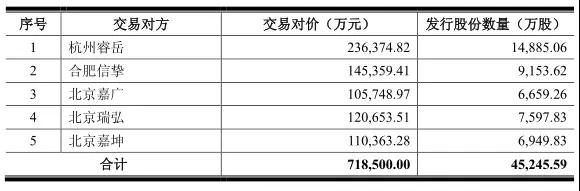

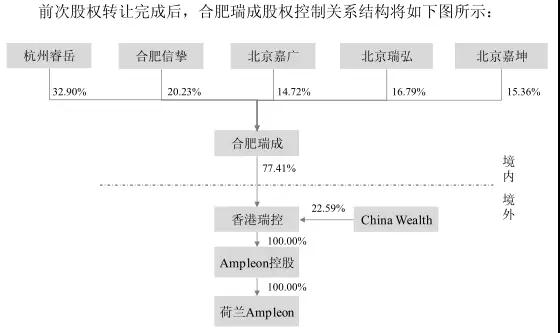

但在11月22日晚,据奥瑞德公告表示,公司拟以15.88元/股的发行价向杭州睿岳、合肥信挚、北京嘉广、北京瑞弘、北京嘉坤发行股份购买合肥瑞成100%股权,其中杭州睿岳、合肥信挚、北京嘉广、北京瑞弘和北京嘉坤分别持有的合肥瑞成 32.90%、20.23%、14.72%、16.79%和 15.36%股权。合肥瑞成100%股权的预估值为71.85亿元,经交易各方初步协商,其交易价格亦暂定为71.85亿元。

本次交易完成后,在不考虑配套融资情况下,左洪波、褚淑霞夫妇及其一致行动人杭州睿岳、李文秀、褚春波将合计持有上市公司 32.23%股份。本次交易完成后,左洪波、褚淑霞夫妇仍为上市公司的控股股东和实际控制人。

值得一提的是,其中杭州睿岳持有合肥瑞成32.9%股份,为第一大股东。而据手机报在线查询得知,杭州睿岳法人为奥瑞德实际控制人左洪波,奥瑞德在公告中也表述,左洪波是杭州睿岳的执行事务合伙人!

而合肥瑞成持有香港瑞控77.41%股权,香港瑞控持有本次重组标的公司核心经营资产 Ampleon集团100%权益。香港瑞控其余22.59%股权由China Wealth 持有。上文已经提及,Ampleon集团即此前建广资本收购的NXP RF Power部门!根据 ABI Research 射频功率半导体市场研究报告,2015 年Ampleon 集团射频功率半导体市场市场占有率为 24.1%,全球排名第二。

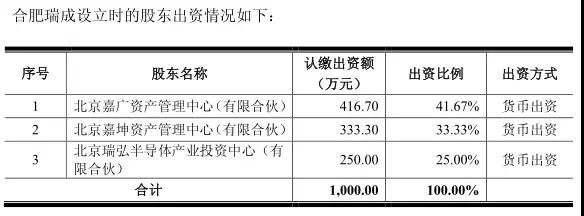

据手机报在线(http://www.shoujibao.cn/)查询得知,合肥瑞成产业投资有限公司成立于2015年11月11日,最初主要股东为北京嘉广、北京嘉坤和北京瑞弘!

到了2015年12月,合肥信挚认缴出资 384,600.00 万元拿下合肥瑞成57.81%股权成为第一大股东!

2017年5月、2017 年9月及2017年11月,合肥信挚、北京嘉广与北京瑞弘、北京嘉坤、杭州睿岳签署了《股权转让协议》及其补充协议,同意合肥信挚分别将其所持合肥瑞成1,111,111,111.11 元出资额、124,074,074.07 元出资额、1,264,714,814.82 元出资额转让给北京瑞弘、北京嘉坤、杭州睿岳;北京嘉广分别将其所持合肥瑞成 894,444,444.44 元出资额、924,232,805.56 元出资额转让给北京嘉坤、杭州睿岳。

也就是这个时候,杭州睿岳入局成为合肥瑞成第一大股东!那么,上述的合肥市信挚投资合伙企业、北京嘉广资产管理中心、北京嘉坤资产管理中心、北京瑞弘半导体产业投资中心与建广资本又有何联系呢?

据查询得知,合肥市信挚投资合伙企业法定代表人为中信并购基金管理有限公司(委派代表: 范永武)和北京建广资产管理有限公司(委派代表:孙卫);北京嘉广资产管理中心法定代表人为北京建广资产管理有限公司和常州燕潞资本管理有限公司; 北京嘉坤资产管理中心 法定代表人也为北京建广资产管理有限公司 ;北京瑞弘半导体产业投资中心法定代表人还是北京建广资产管理有限公司 !

简单说来,就是建广资本通过三家公司合资成立合肥瑞成,随后又引入中信并购基金管理有限公司,接着由奥瑞德实际控制人左洪波控股的杭州睿岳接手合肥瑞成成第一大股东,随后再把合肥瑞成卖给上市公司奥瑞德!

本次交易前,上市公司控股股东左洪波、褚淑霞夫妇合计持有上市公司31.83%股份;本次交易后,左洪波、褚淑霞夫妇将合计持有上市公司 23.26%股份,其一致行动人杭州睿岳将持有上市公司 8.86%股份。

据其介绍,Ampleon集团为全球领先的射频功率芯片供应商,专业研发、设计、生产和销售高功率射频功率芯片产品,其产品主要应用于移动通讯(基站)领域,并在航天、照明、能量传输等领域存在广泛用途。

射频功率芯片技术壁垒较高,国内企业在该项技术的商业化应用方面罕有成功。本次重组后,作为上市公司子公司Ampleon集团将填补国内高端集成电路技术的空白,同时也有望推动我国集成电路特别是射频功率业务产业链的整体提升。

Ampleon 集团生产的射频功率芯片产品主要供应各大通讯基站设备制造商,在全球范围内不仅拥有华为、诺基亚、爱立信、中兴以及三星等业内优质客户,还在其他多元化射频功率领域拥有包括LG、西门子、美的、NEC、日立等其他国内外知名客户。

据奥瑞德表示:“本次交易后上市公司新增射频功率芯片研发、设计、生产和销售业务,有利于上市公司转型升级、提高综合竞争实力、加强对业务风险和市场风险抵御能力,有效提升资产规模、持续盈利能力,实现上市公司持续健康发展,为股东带来更好的投资回报。”

募资本23亿建GaN/SiC项目 2017年第三季净利不到200万

此外,奥瑞德在收购拟在本次发行股份购买资产的同时,通过询价方式向不超过 10 名符合条件的特定投资者非公开发行股份募集配套资金,募集资金总额不超过23.00 亿元,不超过本次拟发行股份方式购买资产的交易价格的 100%,且为募集配套资金发行股票的数量不超过本次发行前上市公司总股本的 20%。

本次配套募集资金在扣除相关税费及中介机构费用后拟用于标的公司GaN工艺技术及后端组装项目、SiC衬底材料及功率器件产业化项目建设。其中GaN项目拟使用募集资金14亿元,SiC项目拟使用募集资金9亿元!

而据公告数据显示,2016年奥瑞德前三季度净利润仅1.07亿元,但第四季度突然业绩大爆发,全年净利润猛增至4.65亿元。显而易见,其2016年第四季净利润狂增,就此情况,上交所要求公司说明原因。

对此,奥瑞德今年回复上交所问询函时表示,公司2016年下半年业绩大幅增长主要来源于3D玻璃热弯机、精雕机、研磨(抛光)系列以及蓝宝石制品的销售增长。而就年末时3D玻璃热弯机、精雕机以及研磨机的产品销售实现爆发性增长。

公司解释称:“消费类电子产品和LED照明产品的销售旺季通常表现在第四季度和第一季度,考虑到备货时间,硬脆材料及其切磨抛加工专用设备的销售在三季度和四季度呈现出一定的销售旺季特征。”

据公告,3D玻璃热弯机和精雕机2016年共实现营收8.45亿元,占当年上市公司营收的14.79亿元的57.13%,两项产品的毛利率分别为68.36%以及57.99%。与之相对比的是,蓝宝石业务目前表现不佳,据奥瑞德2016年报显示,2016年蓝宝石晶棒业务的毛利率为-4.54%。

而早在2015年1月23日,上市公司与原哈尔滨奥瑞德全部股东(除哈尔滨工业大学实业开发总公司之外)签署了相关协议:哈尔滨奥瑞德2015年实现的实际净利润数(扣除非经常性损益后的归属于母公司普通股股东合并净利润,下同)不低于2.79亿元;2015年与2016年实现的累积实际净利润数不低于6.92亿元;2015年、2016年与2017年实现的累积实际净利润数不低于12.15亿元。

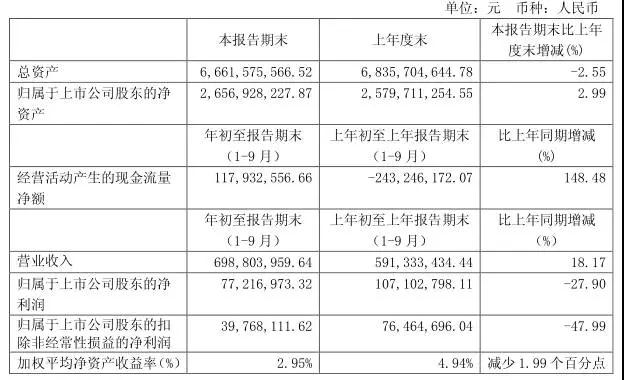

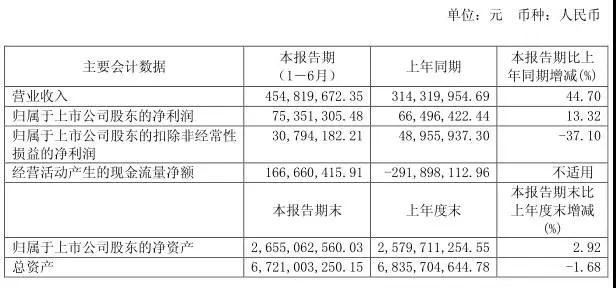

此外,据奥瑞德公布今年前三季度的营收数据显示,其前三季度净利润只有7721万元,与去年同期的1.07亿元相比同比下降27.90%!另据其半年报显示,其上半年净利润为7535万元,这也就是说,第三季度其净利润只有不到200万元!而去年同期,其净利润为4000多万,同比缩水十分显目!