瑞声科技,一家主要以声学器件起家,作为苹果供应商,在搭上苹果这艘巨轮以后,其业务得到了快速的增长,这不仅仅体现在瑞声科技,包括大族激光、信维通信等近些年来,无论是业绩还是股价都得到了大幅度的增长。而瑞声科技从2013年开始业务层面开始拓展,包括射频业务等,涉及到手机天线、无线充电、NFC、触控马达等。

3月27日,据瑞声科技发布2017年度财报,其营收与净利润在过去的一年中同比增长均超过了30%,而这是瑞声科技业绩连续第八年增长,且增长幅度一直维持较高,这对于手机供应链企业而言着实不易,从长远角度以及瑞声科技当前的业务布局来看,未来几年中玻璃后盖以及光学镜头将会成为其接下来的主要增长动力,不过,在这两大业务方面,瑞声科技的竞争对手可谓都是“武林高手”!

瑞声科技业绩八连涨:2017年营收与净利增长均超30%

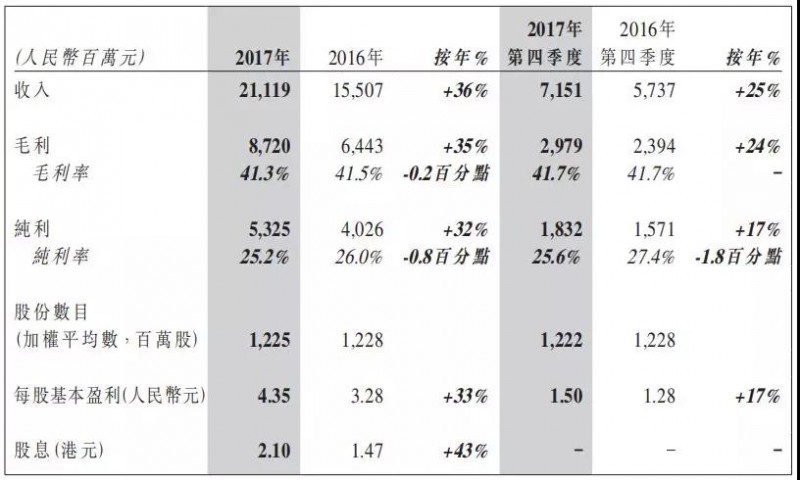

据瑞声科技2017年财报显示,其2017年营收达到了211.19亿元(前五大客户占比83%),与2016年的155.07亿元相比同比增长36%,其中第四季度营收达到了71.51亿元,与2016年的57.37亿元相比同比增长25%。

此外,净利润方面,2017年的净利润为53.25亿元,与2016年的40.26亿元相比同比增长32%,第四季度的净利润则为18.32亿元,与2016年的15.71亿元相比同比增长17%。不过,在毛利率和净利率方面,其2017年的毛利率下降0.2个百分点至41.3%,当然,这在手机行业依然处于较高的状态,而净利润则下降了0.8个百分点至25.2%!

从其过去几年来看,从2010年到2017年整整8年时间中,瑞声科技的业绩一直处于增长状态中,从声学器件起家,到目前业务涉及到触控马达、射频结构件、光学镜头等多方面业务,并且新业务营收占比已经超过了最初的声学器件业务!

从其2017年具体业务来看,触控马达及无线射频结构件销售额如预期般超过声学分部销售额。受客户渗透率提高所推动,触控马达及无线射频结构件业务贡献总收入的50%,按年上升51%。声学分部继续延续声学表现的加速增长趋势,年度收入增长率为20%,占总收入的45%。

声学业务占比45% 同比增长超20%

其声学业务为动圈器件,动圈器件为主动发音的器件,包括微型扬声器模组、扬声器及受话器。于2017年,动圈器件分部的收入为人民币9,579.7百万元,占本公司总收入的45%,同比增长20%。

微型扬声器模组贡献主要的收入,占总销售额的30%,而受话器及扬声器分别占11.6%及3.6%。整体毛利率(混合)超过40%。2017年扬声器模组发生主要设计变化,可提供更好声学性能的更複杂扬声器模组结构并带动更高售价。

三大主要产品线的销售收入不同反映对不同客户渗透的市场份额不同。相比2016年,2017年微型扬声器模组增长42%,受话器及扬声器则分别下跌6%及11%。自去年起安卓客户不断采用微型扬声器模组取代扬声器,为微型扬声器模组增长作出贡献,而扬声器销售额则有所下降。

整体来看,声学零件的产能已达到每月1.3亿只。新一代超线性结构平台技术(「SLS技 术」)已成功在客户端大规模使用。作为全新的平台技术,SLS技术可以整合先进的算法,解决微型扬声器体积和高质量音质之间的矛盾,在占用更小体积的同时达到更好的音质效果。SLS技术的持续发展,会在未来全面提升高、中、低阶智能终端的声音效果,将用户体验提升至全新高度。同时,帮助公司将声学业务市场拓展到智能音箱、AR/VR、汽车电子行业等方面;

触控马达及无线射频结构件业务占比50% 3D玻璃年产能1500万

2017年,触控马达及无线射频结构件业务透过规格升级及更广泛的客户基础持续表现强劲。触控马达及无线射频结构件合并的销售额较2016年上升51%,达至人民币104.95亿元,贡献总收入之50%。此合并分部的毛利率超过43%,较2016年的40%有所上升。

就无线射频结构件而言,瑞声科技继续利用过往年度搭建的技术平台。并成功向大多数主要安卓客户交付综合解决方案。新智能设备的不同外形设计及採用新材料的平台解决方案实现了声学、结构件及无线射频模组的跨平台整合,为筹备5G时代奠定了坚实的技术基础。本公司相信,在提供要求精淮处理能力的先进无线射频设计方面机遇与挑战并存。

在这一方面,金属机壳/框如期达到年产能4000万只,3D玻璃年产能1500万只。产品已渗透至主流安卓旗舰机型,同时进一步整合天线设计和提高精密加工製造效率和自动化程度。公司积极研发佈局MIMO天线等产品,为迎接5G到来、产品的更新换代打造更好的基础。

光学镜头月产能2000万

2017年,本公司开始批量生产智能手机相机塑料镜头并向主要中国客户出货。其表示:“我们对于达到每月生产1000万只(规格不低于5P或13M)的目标深感欣慰,并将每月产能提高至2000万只”。此外,据其强调:“生产产量及利润不断提高,且我们意识到随著产能扩充仍有进一步提升空间。2017年其开始推广晶圆级玻璃镜头及玻璃塑料混合镜头。”

瑞声科技认为,基于晶圆级玻璃技术(WLG)的混合镜头(Hybrid Lens)已经应用在3D结构光方向。相信WLG的独特性能在3D感应产品的应用前景广阔,消费者对于摄影体验要求的不断提升使得客户对基于晶圆级玻璃技术(WLG)的混合镜头(Hybrid Lens)所带来的大光圈,低杂光,小尺寸等性能高度关注,有助于加快项目的落地。

目前瑞声科技已经规划每月500万只晶圆级玻璃镜片的产能,未来将持续加速产能扩张及项目拓展。以5P为主(少量4P)塑料镜头2017年底月出货量已超过1000万只,已顺利开展主流客户项目,目前产能已达到每月2000万只,未来将持续加速产能扩充。

而微机电系统麦克风的销售额占总销售额之4%。受出货量增加影响,收入按年增加58%至人民币847.6百万元。由于规模效益,毛利率上升至22.4%。为进一步加强市场地位,2017年初已收购一家行业巨头的设计方案专利组合。

此外,微机电麦克风的年产能已达到8亿只,并将进一步扩张。公司自行研发的数字式ASIC芯片已进入量产阶段。本年度公司收购了一家行业巨头的设计方案和专利组合,藉此将大幅提升公司自有设计MEMS Die的比例,加强公司在微机电业务板块的整体价值,为未来微机电产品线的扩张打下基础。

3D玻璃与光学镜头成增长动力:但强敌林立

通过瑞声科技2017年的营收我们可以看出,当前其原始业务声学器件营收部分占比只有45%,而触控马达和无线射频结构件业务的营收更是达到了50%,已经超过了声学器件业务!从这点也可以看出,瑞声科技转型其实已经可以说是成功了!

众所周知,此前瑞声科技的主要业务在于声学器件,而其客户主要是苹果,但是在声学器件方面,台湾美律以及大陆的立讯精密一直想渗透进去,无论是从瑞声科技自身的业务瓶颈还是竞争对手情况来看,对它来说转型势在必行!

而对于未来的业务,从瑞声科技投资的方向来看,主要在于3D玻璃后盖以及光学镜头市场:其一方面在3D玻璃后盖市场加强布局,2017年初投资了128亿元布局该市场,另一方面,也希望打入苹果3D摄像头供应链,手机报在线多次报道过其在玻璃镜头市场的布局。

但是就瑞声科技这两大业务来看,3D玻璃后盖市场,国内上市公司一大堆企业正在加强布局,其中包括一些此前做玻璃盖板的厂商,如蓝思科技、星星科技等,也有一部分此前做精密结构件厂商,如比亚迪电子、胜利精密等!而在镜头市场,在苹果供应商中,除了大立光以外,目前传闻瑞声科技正在为苹果做配合,但在该市场,康控同样与瑞声科技展开竞争!

1、3D玻璃后盖:群起而争之

首先来看看3D玻璃后盖市场,在该市场,瑞声科技未来希望推出的是一体化整合方案,即:3D玻璃前后盖+非晶合金中框支架+扬声器BOX+受话器+光学镜头,其中3D玻璃、非晶合金中框支架以及光学镜头为瑞声科技新拓展的业务!

在3D玻璃后盖市场,早在2017年2月12日,瑞声科技智能手机3D玻璃等微型精密元器件项目动工,投资总额达128亿元人民币,是常州市武进区迄今单体规模最大的外资制造业项目,预计达产后可实现年销售收入150亿元,项目规划用地460亩,将形成3D玻璃1亿只、金属射频模组等微型精密元器件1200万只的年生产能力。

但在3D玻璃后盖市场,只能感叹瑞声科技的竞争对手实在太多,如近来OPPO与vivo都发布了四曲面的3D玻璃后盖手机,而供应商则主要是蓝思科技!

2、光学镜头:群雄并起

此外,在光学镜头方面,瑞声科技推出了晶圆级玻璃镜头(MLL)。据了解,晶圆级镜头的多重优势与现有解决方案相比,公司玻璃晶圆级镜头(WLL)将成为一项颠覆性的解决方案。其主要优势主要有四大方面:

其一,MLL方案具有更小的尺寸:尺寸更小的 WLL能有助于3D遥感相机模组装入全屏智能 手机的窄边,这一点尤其重要,因为智能手机上搭载的镜头模组越来越多。

其二,更优异的光学特性。玻璃镜头的光学特性优于塑料镜头,例如更好的透光性和折射率。此外,玻璃镜头的耐高温性能也好于塑料镜头,因此玻璃镜头可承受的涂层数量要多于塑料镜头,以此来提升光学特性。瑞声科技WLL 属于非球面镜头,比传统球面镜头要薄。因此,由于所用透镜的片数减少,混合镜头可降低镜头群的高度,同时提供更优异的光学性能。

据了解,瑞声科技WLL程序提供的3D镜头解决方案完全由玻璃制成。瑞声科技强调,其他同业的3D传感产品采用聚合物+玻璃解决方案,无法完全避免塑料镜头的缺陷。而玻璃镜头可耐受高温,使得后端生产的某些运行程序更加简便,例如回流焊接。瑞声科技混合镜头已进入客户检验程序,得到的反馈正面。其正将混合镜头将面向中国客户出货。

其三,拥有更低的成本。两英寸的晶片可被切割成 100片以上的镜头,与传统玻璃镜头生产流程相比更助于降低成本。

其四,则是避免潜在的专利纠纷。由于其他镜头供应商不提供混合解决方案,瑞声科技混合镜头解决方案可帮助避免潜在的专利纠纷。塑料镜头的客户基础扩大。目前,瑞声科技有5-6家塑料镜头客户,17年下半年客户基础将进一步扩大。塑料镜头出货的主要类型是5P/13MP。目前其正就6P项目与韩国的一个客户进行合作,该项目利用的是客户的 6P 专利。对于该韩国客户,瑞声科技首先满足客户的设计和需求,之后再逐步证明公司的设计和生产能力,以获取更大的份额。

不过在光学镜头市场,瑞声科技的竞争对手同样不少,先不说镜头之王大立光、舜宇光学。首先是奇景和高通,其实早在2017年9月30日,高通就和奇景共同宣布,将会结合两者的技术,一起推出Slim(Structured Light Module)3D摄像头整体解决方案,产品预计明年第 1 季量产。

奇景表示,与高通合作,将可加快高解析度、低功耗及主动式3D深度感测相机系统发展,提供包括人脸辨识、3D重建及场景感知等电脑视觉功能,可应用在行动装置、物联网、安防监控、汽车、扩增实境 (AR) 及虚拟实境 (VR) 等领域。

而在2017年上半年,当时据奇景表示,今年上半年营业费用增加,5成都用于扩充晶圆级光学镜头 (WLO) 产能,而WLO产品则是抢攻未来3D涉嫌爱你给他的重要工具,新产能预计第3季就开始放量。

为WLO产能,奇景还将新建一栋新厂,该新厂位在奇景台南树谷园区总公司附近,主要容纳8寸玻璃WLO产品线、下一代12寸晶圆LCOS,及提供迫切需要的额外办公室空间,新厂将在2018年初完工,而新的WLO产能,则预计今年第3季会陆续放量。奇景强调,晶圆级光学镜头(WLO)产品线,由于主要扩增实境AR客户停止出货,使得第2季营收持续下降。

其次是康达智,据了解,夏普旗下的康达智从2002 年起就是日本手机大厂的镜头供应商,在过去很长一段时间内,康达智不愿受苹果控制,即使订单上门,也不愿扩产。直至2016年,康达智首次打入苹果供应链!

据康达智总部确认,康达智今年将在连云港大幅扩产。根据摩根士丹利的报告,康达智今年将扩产三成,明年还要再扩产五成。台湾媒体指出,“康达智在新浦经济开发区扩充的产能,将会通过夏普和鸿海供应 iPhone”。康达智也已成为特斯拉的镜头供应商。

与此同时,鸿海还在各地到处投资各种镜头技术新创团队,除了不用对焦的光场相机技术,还投资下一代镜头技术,液晶镜头的代表性公司 Lens Vector、以色列双镜头技术公司 Corephotonics等,一位光学厂总经理透露,鸿海今年在中国台湾地区台北、新竹分别设立两个镜头研发团队,还入股镜头模具厂中扬光电。

时至2017年初,据鸿海转投资夏普公告,预计明年1月1日将其所持有康达智的可转换公司债转换为股票,届时夏普对康达智的持股比例将从目前的44.3%,增至53.5%,等于正式取得康达智主导权。外界也认为,鸿海剑指目标就是大立光。

据了解,夏普目前持有康达智持股44%,是在2016年12月取得,后来又以约10亿日圆 (约新台币 2.6亿元),从日本总合商社兼松株式会社手中,买下康达智可转换公司债。鸿海副总裁暨夏普社长戴正吴在去年底给员工的年终公开信中就透露,将持续深耕电子零组件,除了夏普自身持续冲刺OLED外,另一项电子零组件就是相机镜头了。

法人指出,夏普持有康达智的股份达 44%,换言之,鸿海在整合夏普后,也等于拿下了康达智。尽管产业人士认为,从产量角度来看,大立光2015年产能约11亿颗,康达智则仅约 2亿颗,基本上还无法威胁大立光。不过法人指出,如果夏普持续出资给康达智,就可能让该公司的产能持续扩充,搭配鸿海最强的成本控制策略,康达智就算无法完全取代大立光,但是要动摇大立光在苹果供应链的地位,并非不可能。

其三是康控,前文所言,瑞声科技主要推的是光学镜头,而奇景光电同样如此,但是据市场预计,未来苹果镜头将会以“玻璃+塑胶”为主,苹果手机到1200万画素,堆迭6片塑胶镜头,厚度已超过机身,今年流行混合镜p加g,也就是玻璃加塑胶。业界称为Hybrid lens,或是硅胶光学。而康控则是推出硅胶方案已经送给半导体厂商认证,促使其股价连续两天大涨!除了上述企业在镜头市场加大力度布局以外,值得一提的还有近期对外宣布进军镜头市场的欧菲光,而上述这些企业,大多数都是苹果供应商!

整体看来,对于苹果供应商立讯精密、美律、康控以及瑞声科技的竞争而言,在声学器件领域,美律联合立讯精密在苹果的订单中大幅度提高了其订单占比;在3D玻璃后盖市场,瑞声科技无疑想打入苹果供应商,但是就此而言,蓝思科技、胜利精密同样身为苹果供应商,且在3D玻璃后盖市场同样大力投资,可谓瑞声科技重大劲敌;而在镜头市场,作为瑞声科技新拓展的业务,其同样面临一大批厂商的竞争,而其中最为值得注意的则是康控!当然,对于瑞声科技而言,其如果能够把“3D玻璃前后盖+非晶合金中框支架+扬声器BOX+受话器+光学镜头”整合方案顺利推出的话,依然有很大的竞争优势!

手机报在线/成文