此次小米的发行方案为:

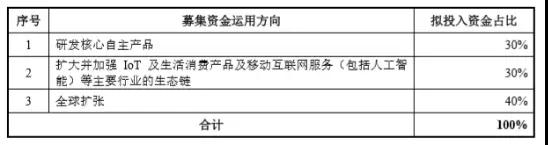

对于此次募集的资金用途:CDR募资主要用于研发核心自主产品拟投入资金占比30%;扩大并加强IoT及生活消费产品及移动互联网服务(包括人工智能)等主要行业的生态链拟投入资金占比30%;全球扩张拟投入资金占比40%。

在申请CDR之前,小米集团已经于2018年5月向香港联交所递交上市申请。CDR和港股发行完成后,小米集团将于上交所和香港联交所分别进行交易,CDR和港股之间不可直接转换或代替。

小米集团近三年的财务数据

下面我们就来看看小米集团报告期内的财务数据。

小米集团报告期内的主要资产状况:

小米集团报告期内的利润情况:其中今年一季度的营业收入达到了334亿元,净利润亏损了70亿,扣除非经常性损益后归属于母公司普通股股东的净利润为10亿元。

小米集团报告期内的现金流情况:

小米集团报告期内的主要财务指标:

小米集团近年来的营业收入情况如下:

报告期内小米各个价格区间的智能手机销信情况:

报告期内小米集团的产品销售渠道及收入情况:

报告期内小米集团的广告业务收入情况:

报告期内小米集团智能手机业务的成本情况:

报告期内小米集团的互联网业务成本情况:

另外小米集团表示,公司与生态链智能硬件企业的合作模式为,生态链企业生产完成后,公司以接近成本的价格向生态链企业采购产品,然后在公司自有及第三方渠道对外销售,所得利润与生态企业进行分成。

小米集团的核心业务:以红米手机为主,生态链企业是未来的发展重点

在小米集团的CDR招股书中显示,报告期内,小米集团的净利润分别为-76.27亿元、4.92亿元、-438.89亿元和-70.27亿元,截至2018年3月31日,累计亏损为1351.63亿元。报告期内,小米集团的扣除非经常性损益后归属于母公司普通股东的净利润分别为-22.48亿元、2.33亿元、39.45亿元和10.38亿元。

对于截至2018年3月31日,导致公司的净资产为-1280亿元,累计亏损为1352亿元的主要原因,小米集团表示是可转换可赎回优先股以公允价值计量导致的账面亏损。

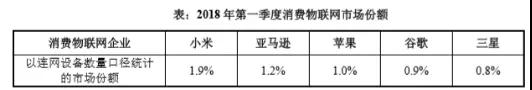

小米集团表示自己是一家以手机、智能硬件和IoT平台为核心的互联网公司,产品按照产品功能、形态模式,大体上可以划分为智能手机IoT和生活消费产品、互联网服务产品。其中,截至2018年3月,MIUI月活跃用户约1.9亿。截至2018年3月31日,小米集团通过投资和管理建立了由超过210家公司组成的生态系统,其中90家公司专注于研发智能硬件和生活消费产品,IoT平台连接了超过1亿台设备(不包括智能手机和笔记本电脑)。

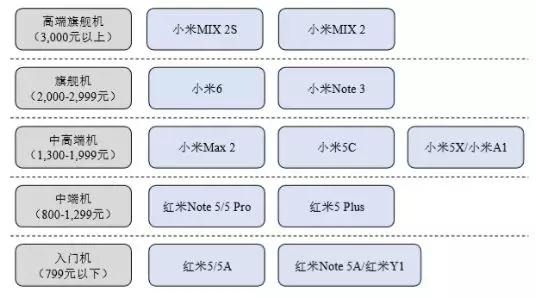

其中智能手机的销售收入占公司营业收入的比重较高,报告期内公司来自智能手机的销售收入分别为537.15亿元、487.64亿元、805.64亿元和232.39亿元,占主营业务收入的比例分别为80.5%、71.33%、70.43%、67.80%。报告期内公司销售的智能手机中价格不超过人民币1299元的比例超过了75%(以数量计算)。

根据招股说明书的内容显示,小米集团报告期内销售的主要手机机型号分类如下:

在报告期内,小米集团各个价格区间的销售情况如下:

也就是说,报告期内公司销售的智能手机中价格不超过人民币1299元的比例超过了75%(以数量计算),而1299元以下的智能手机,除了清理库存降价促销处理的中高端机型小米手机外,剩下全部是中端和入门的红米手机。

另外小米集团表示, 2018年一季度小米产品组合中有1600种产品的SKU在中国境内销售,建成了全球最大的消费IoT平台。小米集团认为随着互联设备及互联网服务内容的增加,公司的用户体验装变得更好更丰富,从而吸引更多的用户选择使用公司的产品和服务。

对于小米集团的小米金融业务,根据CDR文件,小米拟采用股权激励方式,将小米金融作为独立运营主体逐步剥离。目前小米集团的供应链融资、互联网小额贷款、支付、理财产品分销、互联网保险等金融相关业务已重组至集团全资控股子公司小米金融。

小米的造福神话有望辐射小米供应链企业

从前期富士康、宁德时代等“独角兽”的审核流程来看,监管层对创新型企业的审核是持优先态度的,这也就意味着小米的CDR申请审核速度大概率也会因“绿色通道”快速前进。唯一不同的是,证监会新成立的科技创新咨询委员会需在创新型企业的发行申请中发表观点,比传统的IPO多加了一步政策咨询意见的表达。

小米集团在资本市场上的速度一直十分迅捷,除了前期的多轮融资操作外,小米在CDR政策一出台,当天就提交了相关申请,而此前也是在港交所发布了“同股不同权”新政后的3天后,小米集团的H股申请也挂在了港交所的网站上,说明小米集团在上市路径上有着极强的开创性。从目前来看,小米集团不但成为了香港首只申请“同股不同权”的上市公司,也成为了第一家申请CDR的上市公司。

在智能手机行业,目前苹果公司的市值在10000亿美元左右,因此业界依据小米的盈利能力与市场份额来估算,一般认为小米集团的估值为苹果的十分之一比较合适,约为1000亿美元左右。

上周富士康(工业富联)上市交易后,市值短时间就涨到了4000亿元,成为A股第一大市值科技企业。如果有16个涨停的话,其市值将超过工商银行,成A股第一大市值个股。因此业界对小米集团的CDR上市也同样充满了期待。

小米集团的上市意义还与其它企业上市有着不同的意义,除了上述的“同股不同权”外,小米集团的融资资本效益,将很容易辐射到其生态链企业,拉高小米生态链企业的经营业绩与市场估值。