兆易创新17亿并购上海思立微获通过

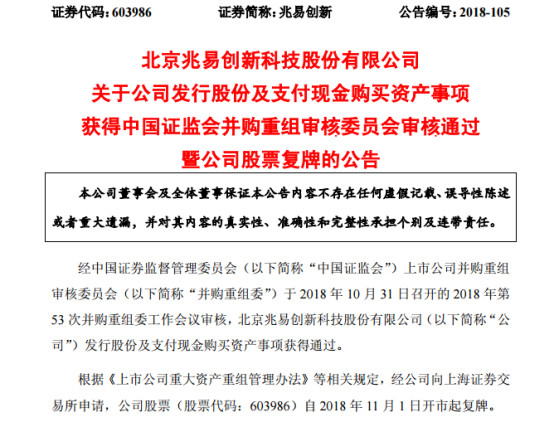

10月31日,兆易创新发布关于公司发行股份及支付现金购买资产事项获得中国证监会并购重组审核委员会审核通过暨公司股票复牌的公告。

公告披露,经中国证监会上市公司并购重组审核委员会(以下简称“并购重组委”)于2018年10月31日召开的2018年第53次并购重组委工作会议审核,北京兆易创新科技股份有限公司(以下简称“兆易创新”)发行股份及支付现金收购上海思立微电子科技有限公司(以下简称“思立微”)项目获得通过。

而就在上个月中旬,兆易创新公告最新的定增方案显示,募集资金规模从前次合计10.5亿元调减至9.78亿元。其中,支付交易现金对价25.5亿元和中介费4200万元两项保持不变,其余14nm工艺芯片项目等三项均缩减了规模。

按照最新方案,兆易创新拟通过发行、支付现金购买资产的交易对方为联意香港、青岛海丝、上海正芯泰、合肥晨流、上海思芯拓、青岛民芯、杭州藤创、北京集成、上海普若芯、赵立新和梁晓斌,标的资产的交易价格确定为17亿元,保持不变。

其中股份支付对价为14.45亿元,现金支付对价2.55亿元。发行股份及支付现金购买资产的股份发行价格为89.95元/股,经过2017年度利润分配实施完毕后,发行价格调整为63.97元/股。

交易完成后,在不考虑配套融资的情况下,朱一明直接持有和实际控制及影响的兆易创新股份表决权从27.42%降至25.40%,为兆易创新的控股股东和实际控制人。

如今,兆易创新发行股份及支付现金购买资产事项获得证监会通过后,将推进交易落地。交易完成后,上海思立微将成为兆易创新全资子公司,思立微旗下的智能移动终端传感器SoC芯片业务将整体注入兆易创新。

据悉,兆易创新主营产品以NOR FLASH等非易失性存储芯片和微控制器MCU芯片为主,而思立微为国内市场领先的智能人机交互解决方案供应商,产品以触控芯片和指纹芯片等新一代智能移动终端传感器SoC芯片为主。

因此,兆易创新收购思立微,对双方来说,都是双赢。对思立微而言,因为背靠兆易创新,其品牌端客户加深对思立微的信心;而对兆易创新而言,收购思立微也能借助思立微加强对品牌端市场的进攻。与此同时,也将一定程度上补足兆易创新在传感器、信号处理、算法和人机交互方面的研发技术,提升相关技术领域的产品化能力,为兆易创新进一步快速发展注入动力。