能够单独打出一个细分市场,已经足以说明车载摄像头独特的行业地位。

中国在汽车工业新时代矗立世界之巅,智能驾驶是实现弯道超车的核心关键。其中车载摄像头成为最重要最普及的视觉传感系统配置,主要应用包括行车记录、驾驶监测、车内环境监控、智能交互、安全预警及自动驾驶辅助。

不管是纯视觉还是多传感器融合方案,摄像头已成智能汽车标配。随ADAS功能持续升级,供应链市场高中低端分水岭显现。

根据潮电智库调研统计,今年1-9月,车载摄像头模组、车规级CMOS图像传感器、车载镜头这产业链核心“三件套”出货量相比去年同期均有超过25%的提升,而且即将在L3级自动驾驶阶段迎来新一波增量高峰。

梳理车载摄像头行业特点,国产企业具有几方面的先天性优势:一是中国智能辅助驾驶发展应用在全球遥遥领先,产业成长的土壤环境非常良好;二是由于技术门槛高,产品认证周期长的特点,玩家密集度远低于其他赛道,而且基无后入者;三是产业链协同性关系密切,市场长期增长前景乐观。

因此在理论上,行业本来应该如最近网络爆火歌曲所唱的“从从容容游刃有余”,但很多企业的运营现状却可形容为“匆匆忙忙连滚带爬”。究其原因,在于全球终端车市大局未定,品牌以极致降本,最后的疯狂搏杀殃及上游供应链。

不夸张的说,当下供应链站队车企的市场游戏,某种程度就是对未来命运的生死抉择。

车载摄像头模组

最近几年,车载摄像头市场格局一变再变。

从最早博世、电装、大陆、法雷奥等海外汽车Tier1一统江湖,到海康汽车电子、德赛西威等国产力量分得杯羹,到舜宇、丘钛科技、联创电子等专业光学厂商强势崛起,再到比亚迪半导体横空杀出,以自给自足优势霸占出货量榜首,车载摄像头模组上演生动的“城头更换大王旗”剧本。

相比去年同期,今年1-9月车载摄像头市场出货整体增量稳定,厂商排名变动不大,但光学阵营反超势头明显。汽车Tier1方面,保隆科技、君歌科技等公司出货情况较好,但曾获雷军投资的智能驾驶独角兽纵目科技业绩爆雷,其原有市场份额被迅速分切。

让供应阵营最难受的,并不是同业内卷,而是品牌客户的极限杀价。

有车载摄像头供应商吐槽,“上游缺少议价权,原来签好的采购订单约束性不强,车企一年几次下调价格,而且交付周期大幅缩短,有时候真有要崩溃的感觉。”让他担忧的是,以低价为市场导向的风潮背后,可能会是系统安全性品质的牺牲。

可以肯定,市场产品规格快速升级,高端车载摄像头模组的光学对准精度、焊接工艺、检测可靠性等制造难点,让会专业厂商处于更有利的竞争身位。

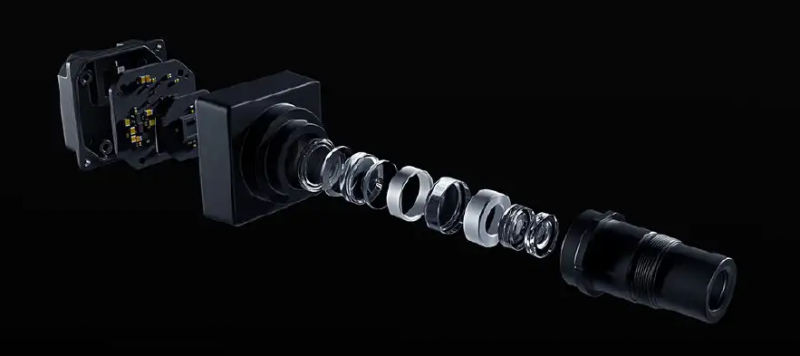

车载镜头

车载镜头是智能汽车的核心感知组件,承担环境监测、安全辅助、自动驾驶等关键功能,其性能直接影响行车安全与智能化水平。

目前车载镜头已经进行了前视、后视、环视、侧视等多角度覆盖,技术路径向多摄像头标定、低功耗芯片设计等方向发展,自由曲面、计算光学提升镜头分辨率与低照度性能,满足车路协同、V2X通信等场景需求。具体应用可以通过单目、双目或三目实现环境建模、目标识别及距离测算,实时采集道路、车辆及行人信息,为驾驶员提供车道偏离预警、行人碰撞预警、盲区监测等ADAS功能。

今年1-9月,车载镜头市场整体呈现高速增长态势,但全面盈利的临界点还没到来,未来两三年内可能还有玩家掉队出局。

有供应商表示,“目前产品15%的毛利率算是盈亏点。由于下游客户将产品采购价拉得较低,生产厂商不仅要具备持续研发创新的能力,而且必须进一步加强规模化成本控制,这是竞争的两大核心。”

世高、日立等日韩系则明显掉队,市场份额可能会被完全吞噬。

车规级CMOS

车载CMOS属于安全性产品,包括夜视成像、低噪声、高宽动态范围、宽温度范围以及高标准的冗余设计等。由于360°环视、ADAS、智能座舱等先进技术的应用驱动,市场出货量及产品规格明显走高。

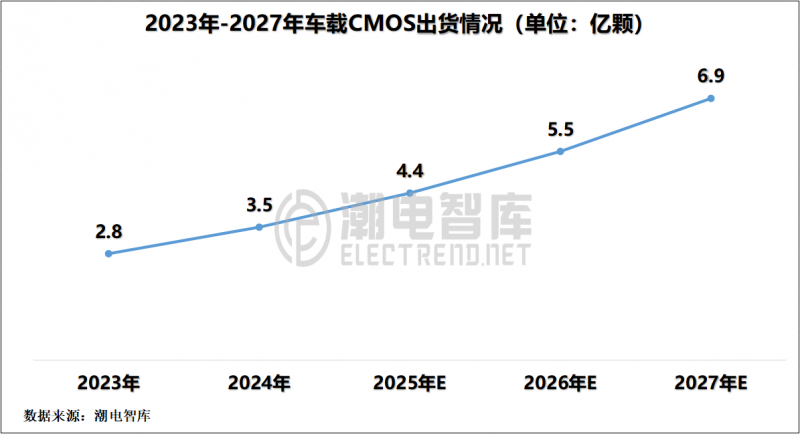

潮电智库预测,未来三年全球车载CMOS市场出货量增幅每年将超过1亿颗,至2027年有望达到7亿颗,价值规模在300亿元左右。

从竞争的角度考虑,甚至已有“买车载CMOS送手机CMOS”的营销方案浮出水面。

与智能手机赛道极为相似,目前车用CMOS市场不仅内卷严重,出货资源也快速向头部集中。豪威、安森美、思特威有望成为今年出货量过亿颗的全球前三厂商。

2020年巅峰时期,安森美以超过60%的全球市占率一家独大,但由于战略抉择失误,以及中国新能源汽车产业强势爆发,于2023年被豪威反超。

思特威的快速崛起,则既在意料之外,又在情理之中。

自2020年以研发进入汽车电子领域,思特威车规级CMOS芯片更新迭代速度便远远领先于行业,2022年底以发布800万像素产品SC850AT为标志,成功跻身车用CMOS供应商高端阵营,目前已经实现了前视、周视环视,以及舱内监控场景等全应用。

至于格科微,则还在从后装到前装的产品进化阶段,急需奋起直追。根据公开消息,其首颗3.0μm 130万像素产品正在客户端调试,主要用于360°环视、倒车后视等市场。