募资资金有六大用处:

1.收购武汉京东方光电24.06%股权(65亿元)

武汉京东方光电的主营业务为薄膜晶体管液晶显示器件相关产品及其配套产品研发、生产、销售,主要生产32英寸及以上大尺寸显示屏产品。

武汉京东方光电收入主要来自其建设运营的第10.5代TFT-LCD生产线,设计产能为玻璃基板投片量12万片/月,于2019年9月产品点亮,并已于2019年12月底实现量产。

2.对重庆京东方显示增资并建设京东方重庆第6代AMOLED(柔性)生产线项目(60亿元)

项目实施的必要性有三:一是AMOLED柔性显示产品具有优异的性能,成为高端产品的重要选择;二是AMOLED柔性产品市场需求逐年增长,公司需快速提升产能抢占市场;三是半导体显示企业争相布局AMOLED产能,公司需确保市场占有率。

3.对云南创视界光电增资并建设12英寸硅基OLED项目(10亿元)

Micro OLED凭借独特的优势,契合AR/VR等近眼显示的技术需求。未来几年AR/VR将迎来爆发期,为匹配更大尺寸、更高亮度、更低功耗等高端技术趋势需求,公司有必要跟进12英寸产线布局,确保竞争力持续领先。

4.对成都京东方医院增资并建设成都京东方医院项目(5亿元),

5.偿还福州城投集团贷款(30亿元)

6.补充流动资金(30亿元)

京东方表示,本次定增,一方面有助于完善公司的产品结构,发挥规模效应,增强公司的抗风险能力,有利于进一步提升公司的市场影响力,提高盈利水平。另一方面,对公司财务状况将带来积极影响。本次发行完成后,公司的资金实力将得到有效提升,总资产和净资产规模增加,资产负债率下降,资产结构更加合理,财务结构更加优化,有利于降低公司的财务风险并为公司的持续发展提供保障。本次募集资金投资项目具有良好的社会效益和经济效益。项目顺利实施后,公司的业务规模将会大幅扩大,有利于公司未来营业收入和利润水平的不断增长。

京东方这次定增,除了为新项目定增外,主要是收购此前与地方政府合资建厂的政府手中股权,以方便政府投资资本退出,以及偿还政府贷款。

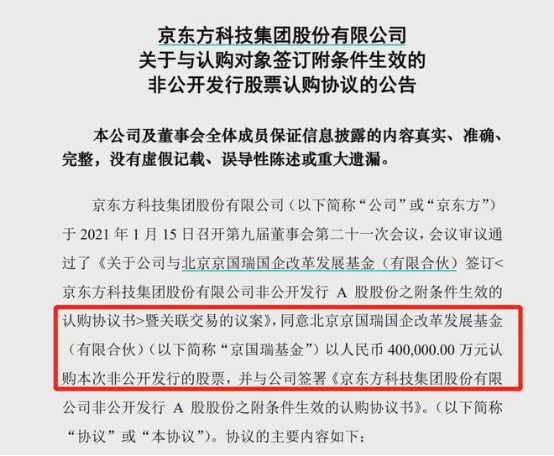

不过根据定增预案,本次发行的对象为包括京国瑞基金在内的不超过35名的特定投资者。而京国瑞基金拟以40亿元现金认购本次非公开发行股票,认购价格为定价基准日前20个交易日公司股票交易均价的80%。

有地方政府投资资本退出,但也有北京京国瑞基金这样的国有资产大额度接手定增,说明政府层面对于京东方未来的发展前景还是看好的。

去年连续三个季度的面板价格上涨,导致面板的平均价格从一季度底的低点,一直回升到了2017年底的高点左右,这一波的面板平均价格涨幅接近75%。

如果按照一季度底的低点,面板平均亏损约5%左右来计算的话,这一波面板价格大概上涨6~7%,就可以让面板厂保持盈亏平衡。

这样看起来,即便是抛去一些疫情导致的运营成本波动,到去年底,国内每家面板厂的整体利润都将超过50%以上。

然而,以一直满产满销的华星光电为例,2019年华星光电营收339.9亿,净利润9.64亿元。2020年TCL业绩预告称全年营业收入同比增长超过35%,净利润同比增长超过140%。意即2020年TCL公告称全年营业收入将超过458亿元,净利润将超过23亿元。

这个数字看似漂亮,实际上如果按照一直满产满销,生产成本基本变化不太的情况来看,达到盈亏点后,面板价格涨出来的部分应该全是利润。以去年的面板价格这样的涨幅算起来,华星光电的利润少也得超100亿元,接近200亿元才对,而不是区区的23亿元。

TCL在业绩预告中表示,其中大尺寸显示业务受益于产业回暖,主要产品价格自2020年第三季度持续上涨,大尺寸业务净利润同比增长超6倍;小尺寸面板线体受所在地区疫情带来的生产性物流及人员复工的问题,对业绩产生阶段性影响。

也就是说大尺寸业务净利润同比增长超6倍才现在这个盈利结果,那么就说明目前的情况下实际上面板行业的经营成本同样也发生了重大的变化,也并没有像往年一样,生产成本有30%的下降,反而可能是有大比例的成本上升,从而倾蚀了行业利润。

按照此前面板行业的规律,由于生产效率提升、投资折旧摊销执行、以及上游原材料价格每年下降10%~20%等综合因素影响,面板行业每年的价格都会下降20%~30%,而面板厂仍能至少保持约10%的利润率。

2020年面板行业的价格上涨行情,实际上也有上游原材料上涨行情推动的影响。至少去年面板上游的偏光片价格和玻璃价格,也同步得到了不少修复,让面板厂的生产成本有所上升。而疫情导致的运输成本、运营成本等的增长,也是让面板厂的利润稀释的重要原因。

但不管怎么说,一个涨幅如此之大的行情下,仍然没法让面板厂交出一个更好的业绩成绩,这对于很难再用土地财政来增加收入的地方政府来讲,慢慢从面板厂的投资中退出,至少能缓解大家的债务规模。

而当前的市场环境下,面板涨价和其它大宗商品的价格上涨,也已经传导到了终端厂商。据李星了解,近期多数家电厂商都对终端产品进行了10~15%左右的幅度涨价,在全球普遍通涨的情况下,大节前的涨价不但没办法有效的进行产品促销,终端市场因通涨造成的购买力不足,还将进一步打压市场需求,最后可能是出货规模的萎缩下,销售金额的虚涨甚至下滑。

当然,尽管韩国面板企业三星显示和LGD近期都表示可能将无限期延迟关闭现有的LCD面板产能,但国内资本市场对于中国内地企业最终会主宰LCD面板产能与市场深信不疑,就像当年中国国内成为全球最后的CRT显像管生产基地一样。

而且大家还相信LCD不会像CRT彩管一样会最终淘汰掉,至少未来十年还是LCD的天下,所以资本市场上还是有大量资本在追着面板标的跑。